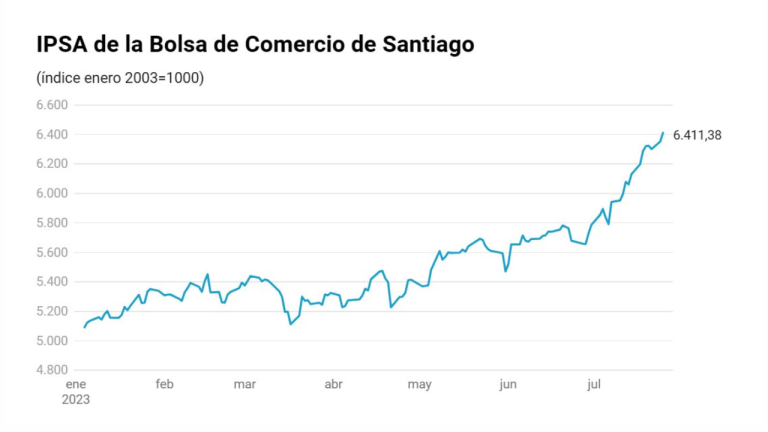

El principal índice de la Bolsa de Comercio de Santiago, el IPSA, alcanzó una vez más un récord en su valorización que lo deja en su mayor nivel histórico. El IPSA, que representa el desempeño promedio de las 30 acciones más transadas y líquidas en el mercado chileno, subió un 0,95% a 6.411,38 puntos. Los principales analistas de la bolsa local entregan las 10 claves que están detrás del alza de la bolsa chilena.

Récord bursátil. Un buen año ha tenido la Bolsa de Comercio de Santiago. Luego de tres años agitados en que estuvo en riesgo un cambio refundacional en diversas áreas a nivel país. Los indicadores de incertidumbre han retrocedido a niveles previos al Estallido Social, el proceso constitucional ha dado señales de que los cambios serán más favorables al mercado y los datos de inflación y crecimiento hacen pensar que el Banco Central comenzará a bajar la tasa del orden de 75 o 100 puntos bases en su reunión de esta semana.

- A ello se ha sumado el desempeño favorables de algunas empresas que se han visto beneficiadas por la expectativas de un fin de la sequía y por favorables expectativas futuras, como las que están ligadas al litio y en general a la minería.

- Este martes, el principal indicador, el IPSA, logró un nuevo récord al mostrar una alza de 0,95% a 6.411,38 puntos, muy por sobre los 5.000 puntos con que mostró los primeros días de enero de este año.

Los analistas. Consultamos a varios de los analistas de las principales casas de bolsa local para conocer que está detrás del alza histórica de las acciones locales. Participaron con sus respuestas: Sebastián Ramírez, Gerente de Renta Variable Chilena de LarrainVial Asset Management; Diego Pino, Jefe de Trading de Acciones y Bonos Corporativos en Scotiabank; José Ignacio Pérez, analista de equity research de Bci Corredor de Bolsa; y Héctor Godoy, head Equity de Santander Asset Management.

Las claves. Las respuestas se agrupan en diez claves que explican que está detrás del alza de los títulos locales.

- Una menor incertidumbre política explica de manera importante el alza que han tenido las acciones. La idea de reformas fundacionales han quedado atrás y el rechazo a la propuesta de la Convención Constitucional abrió el paso una propuesta de nueva Constitución que es más amigable con el mercado. Esto se percibe en un aumento de la confianza empresarial y en el giro hacia el centro que han tenido las autoridades gubernamentales. Asimismo, el royalty a la minería fue “bastante razonable” respecto a su discusión.

- Mejor desempeño local. A comienzos de año se esperaba que la economía chilena registrara una caída de hasta 2% en materia de crecimiento. No obstante, la economía mostró una importante resiliencia que ha llevado a que se espere un nulo desempeño o una caída de hasta 0,5%. La mantención de la clasificación de riesgo de Chile por parte de Fitch Ratings, que mantuvo “estable” su perspectiva (outlook), ratifica el buen momento local. “Refleja su larga trayectoria de transiciones políticas estables y pacíficas, derechos bien establecidos para la participación en el proceso político, fuerte capacidad institucional, Estado de derecho efectivo y un bajo nivel de corrupción”, dijo la clasificadora de riesgo.

- Mejor escenario económico externo. El desempeño de la bolsa local ha estado en línea con las ganancias que han mostrado los mercados de renta variable en el mundo. De hecho, el Dow Jones de Industriales de la Bolsa de Nueva York ganó este martes un 0,08 %, lo que le permite sumar doce días seguidos al alza, a la espera de los resultados trimestrales de dos gigantes tecnológicos (Alphabet y Microsoft) y de una nueva decisión de la Reserva Federal (Fed) sobre los tipos de interés. Prácticamente todas las bolsas y regiones a nivel global han presentado buenos retornos en la primera mitad de 2023.

- Mayor apetito de riesgo a nivel mundial. La búsqueda de mejores rentabilidades ha llevado a un aumento en los flujos de capitales hacia instrumentos emergentes, lo que ha beneficiado a las empresas locales. La mantención de la clasificación por parte de Fitch Ratings permite que los inversionistas puedan mantener títulos chilenos en sus carteras.

- Baja valorización de títulos locales. Tras el Estallido Social de 2019 y la pandemia del Covid-19, los títulos de las empresas chilenas bajaron fuertemente lo que las hizo atractivas en términos de valor. En octubre de 2022, sólo 8 de las 29 empresas del índice accionario transaban en una relación Bolsa/libro por sobre 1 vez. es decir, 21 compañías tenían un valor bursátil por debajo del valor de su patrimonio. Hoy la situación ha cambiado.

- Expectativas de bajas de tasas e interés. Las expectativas de una caía entre 75 y 100 puntos bases en la Tasa de Política Monetaria (TPM) por parte del Banco Central ha incentivado a los agentes a apostar por el mercado de renta variable, toda vez que ello baja el costo de financiamiento, lo que permite dinamizar los sectores de la economía. A nivel regional, Chile debiera ser el país donde más pronto y más pronunciada será esta baja en los tipos de interés, manteniéndolo como uno de los destinos favoritos de los inversionistas que tienen como tesis fundamental esta caída en el costo de capital.

- Retorno de inversionistas institucionales al país. Las mejores perspectivas del país han llevado a los fondos de pensiones y de inversión a poner parte de sus capitales en Chile, lo que aumenta la demanda de instrumentos. Inversionistas internacionales con baja exposición y recién empezando a ver a Chile nuevamente, los fondos pasivos han estado incrementando de manera pasiva su exposición al mercado local.

- Internacionalización de las empresas chilenas permite que parte del mercado capture un ciclo de bajas en las tasas de interés en la región, que beneficiaría particularmente al sector Retail, traduciéndose en un rendimiento acumulado en el año de acciones como Falabella superior al 30%. Asimismo, las acciones del sector Inmobiliario Comercial también se han visto favorecidas por este evento, acumulando algunas de ellas un retorno cercano al 30% en lo que va del año.

- Acomodo de carteras. Por efecto reemplazo, la baja que se anticipa en la TPM favorecería a las acciones, especialmente a sectores ligados a demanda interna, como el consumo discrecional y centros comerciales. Luego de varios años en que los inversionistas se refugiaron en instrumentos más conservadores como los de renta fija ahora están regresando a los activos de riesgo, como son las acciones.

- Efecto lluvia. El mejoramiento de las condiciones hídricas, traducidas en abundantes precipitaciones proyectadas para 2023, que beneficiarían a empresas del Sector Eléctrico, implicando un rendimiento acumulado en el año de acciones como Engie Energía Chile y Enel Chile sobre 70%

También puede leer. Tras alcanzar un nuevo récord del IPSA vea cuáles son las empresas más rentables (a 1 mes, 6 meses y 1 año)

Publicaciones relacionadas

Publicaciones relacionadas