Qué observar. El Banco Central presentó su Informe de Política Monetaria (IPoM) de marzo de 2024 el que mejora las estimaciones de crecimiento para los siguientes dos años en torno al potencial de 2%.

A continuación 10 claves del IPoM:

1.- Mejora crecimiento 2024, pero cae el 2025. El mayor dinamismo que mostró al actividad económica, reflejado en las cuentas nacionales de 2023, llevan a una mejoría en el crecimiento del PIB entre 2% y 3% este año, lo que contrasta con el rango de 1,25% a 2,25% proyectado en diciembre, mientras que tanto para 2025 como para 2026, se proyecta un rango de entre 1,5% y 2,5%, con una actividad que irá convergiendo a su tasa de crecimiento potencial.

2.- No repunta ni la inversión ni el consumo. En cuanto a los componentes del gasto, el IPoM mantiene una caída para la inversión y el consumo. La inversión retrocederá en 2% en 2024 (0% en diciembre), para subir 3% en 2025 (2,4% en diciembre) y un 1,9% en 2026. Por su parte, el consumo tras retroceder 3,9% en 2023, subirá en 2% en 2024 y 1,9 en 2025.

3.- Inflación. El IPoM revisa al alza sus perspectivas para la inflación a diciembre de este año situándola en 3,8% desde el 2,9% fijada en diciembre pasado.

4.- Qué pasará con la tasa de interés. Tal como lo mostró en la Reunión de Política Monetaria (RPM) de abril, que bajó la tasa en 75 puntos bases dejándola en 6,5%, las reducciones futuras estarán determinadas por lo que ocurra en el escenario internacional. La TPM acumula una baja de 475 puntos base (pb) desde julio de 2023.

5.- Tipo de cambio. El discurso de moderación en las bajas de la TPM hace que el diferencial de tasas se reduzca desincentivando la salida de capitales. De esta forma, el tipo de cambio mostró este miércoles una caída cercana a los $20 por dólar situándose en niveles cercanos a los $950.

6.- Déficit de Cuenta Corriente cede fuerte. El déficit en la cuenta corriente de la balanza de pagos, que es la necesidad de financiamiento externo de la economía chilena, tras llegar a 10% del PIB en el tercer trimestre de 2022, se ha reducido fuertemente y podría terminar como en 2024 en -3,4% (-4% se estimaba en diciembre).

7.- Exportaciones e importaciones tendencia mixtas. Las exportaciones se revisan al alza en 2024 las que se sitúan en 4,5% (3,4% en diciembre) y también en 2025 que se espera que los envíos crezcan a un ritmo de 2,7% (1,9% en diciembre).

8.- Colaboración fiscal. El escenario central considera una trayectoria del gasto público acorde con lo señalado en el Informe de Finanzas Públicas (IFP) del cuarto trimestre de 2023. "Para este año se anticipa una expansión del gasto fiscal en torno a 5% real anual, para luego crecer algo más de 1% real anual en 2025. Además, se mantiene la trayectoria prevista para el balance estructural en 2024 y 2025 (-1,9 y -1,1% del PIB, respectivamente)".

9.- Chilenos más endeudados. Se advierte que el riesgo de crédito ha aumentado, de acuerdo a los indicadores de morosidad y provisiones, entre otros.

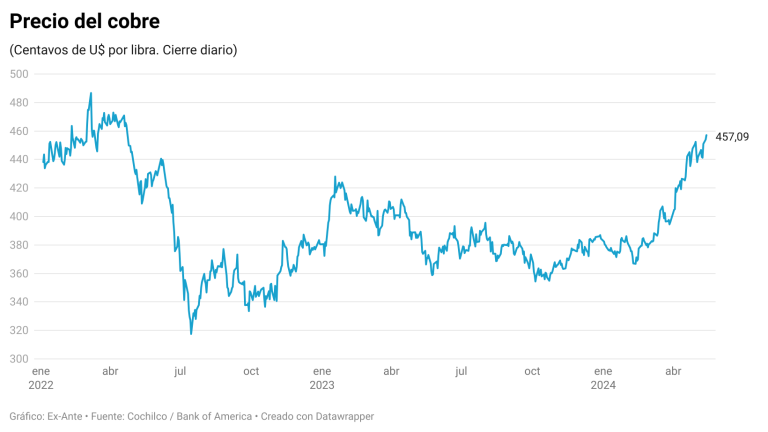

10. Aporte de las materias primas. Los términos de intercambio serán algo menores que lo previsto en diciembre.

También puede leer.

Juan Andrés Fontaine: “Si escapamos de una recesión fue por nariz”

Publicaciones relacionadas

Publicaciones relacionadas

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]

Este martes, en la inauguración de la Semana de la Construcción 2024, el Presidente Boric insistió en sus críticas a los bancos. “Más allá de los adjetivos, para no entrar en polémicas, desde mi perspectiva, uno de los problemas que tenemos en materia de crédito es que los bancos adoptaron una tesis muy pesimista respecto […]

Aprobada este lunes la Ley corta de Isapres por el Congreso ahora la discusión de los senadores y diputados se trasladó a la reforma a la salud que comprometió la administración Boric para antes del 1 de octubre. Esta iniciativa abordará la eliminación de las preexistencias, las discriminaciones por edad y sexo, y mecanismos que […]

El 10 de mayo pasado el Banco Santander informó a la Comisión para el Mercado Financiero (CMF) sobre el ciberataque que afectó a sus bases de datos que manejaba uno de sus proveedores. Hoy la entidad financiera sostuvo que “implementó de inmediato medidas para gestionar el incidente, como el bloqueo del acceso a la base […]

La Cámara de Diputados aprobó este lunes por 144 a favor, 14 en contra y 10 abstenciones la ley corta de Isapres, un objetivo que parecía muy lejano hasta hace pocos días y que ha sido el principal dolor de cabeza para la ministra Ximena Aguilera desde que llegó al Minsal. En el Congreso el […]