Qué observar. El Informe de Política Financiera (IEF), que fue presentado la presidenta del Banco Central, Rosanna Costa, señala que la economía chilena ha resuelto los significativos desequilibrios macroeconómicos de años previos, aunque la profundidad del mercado de capitales continúa en niveles bajos. La reducción de la inflación y de las tasas de interés de corto plazo ha contribuido a normalizar el endeudamiento y la carga financiera de hogares y empresas, en un contexto de actividad crediticia acorde con la evolución del ciclo económico.

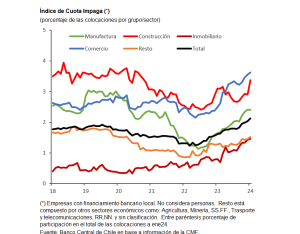

Un sector que sigue en problemas. El sector construcción fue uno de los más golpeados con los desequilibrios que mostró la economía chilena en los últimos años. La caída del crecimiento, las elevadas tasas de interés, el alza de los costos y las mayores restricciones crediticias configuraron un panorama que llevó a varias empresas a pedir su liquidación, someterse a una reestructuración y mantener un alto stock de viviendas sin vender.

Mora e impagos de los hogares. En personas, el impago también ha aumentado, alcanzando máximos de la última década para el segmento de consumo, mientras, en el segmento hipotecario el impago, si bien crece, continúa en niveles relativamente bajos. Asimismo, la morosidad de consumo también se mantuvo elevada en los oferentes no bancarios.

Riesgo de tasas largas altas por más tiempo. Otro aspecto destacado en el informe es el riesgo asociado a la persistencia de tasas de interés a largo plazo elevadas en el escenario global. Esta situación podría afectar negativamente el costo del financiamiento y la capacidad de pago de los deudores, lo que requeriría una gestión cuidadosa por parte de las autoridades financieras y los agentes económicos.

Necesidad de prudencia fiscal. En cuanto a las cuentas fiscales, se enfatiza la necesidad de mantener la prudencia para evitar alzas significativas en el costo del financiamiento externo. Se hace eco del informe del Consejo Fiscal Autónomo, que advierte un estrés en las cuentas fiscales en este y los próximos gobiernos. Se subraya además que la deuda pública se mantendría en torno al 41% del PIB en los próximos años, pero se advierte sobre posibles riesgos que podrían afectar esta trayectoria.

Baja profundidad de mercado local y daño de los retiros. El informe vuelve a advertir sobre la baja profundidad del mercado financiero local, tras los tres retiros de fondos de pensiones, lo que limita la capacidad de la economía para amortiguar shocks externos. Este fenómeno afecta las condiciones de financiamiento a mediano y largo plazo y requiere fortalecer el mercado financiero nacional.

Resiliencia frente a tensiones externas. El Banco Central advierte sobre la importancia de fortalecer la resiliencia del sistema financiero local ante posibles tensiones externas, como el aumento de las tasas de interés a nivel global por la indefinición de los bancos centrales de países desarrollados y las tensiones geopolíticas que han surgido en los últimos años como la guerra entre Rusia y Ucrania y el conflicto en el Medio Oriente.

Publicaciones relacionadas

Publicaciones relacionadas

El ex presidente del Banco Central, Vittorio Corbo, planteó que llegó el momento en pensar en la integración de la superintendencia de Pensiones a la Comisión para el Mercado Financiero (CMF), cuya dirección está dada por un cuerpo colegiado de cinco integrantes que comparten sus visiones en la toma de decisiones. El gerente de inversiones […]

El paro del Puerto Coronel ya acumula más de 53 días y los efectos económicos que está dejando preocupan cada vez más a las empresas afectadas. Desde el sector salmonero señalan que tienen más de 100 contenedores detenidos en el puerto. “Son 2 mil toneladas de salmón, que tienen un valor aproximado de US$ 15 […]

Las personas que solicitaron endeudamiento para sus estudios alcanzan a 896 mil al 31 de diciembre de 2023, mientras que el total que se encuentra en mora, vale decir, con más de tres cuotas vencidas, llega a 539 mil. Para el Fisco, el pago de garantías por incumplimiento de deudores egresados aumentó un 31% el […]

La decisión de BYD de posponer el inicio de la producción de una planta de cátodos de litio en Chile por razones de “incertidumbre” llevó a Corfo a pedir a la empresa china una reunión para analizar los antecedentes del proyecto y evaluar la hoja de ruta a seguir. La compañía había acusado lentitud por […]

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]