Durante décadas, la tasa LIBOR (London Inter-Bank Offered Rate) fue el referente para la determinación de las tasas de gran parte de los créditos y contratos de derivados. Sin embargo, esta posición de relevancia fue cuestionada por la profesión luego de hacerse público que algunos bancos responsables de su cálculo manipularon su publicación para beneficio propio. De esta forma, desde el año 2012, distintas entidades se han enfocado en definir una tasa de referencia que reemplace totalmente a la LIBOR a partir de julio 2023. En particular, para Estados Unidos y otras economías relevantes, los reguladores y agentes de mercado acordaron reemplazarla por una tasa de referencia “libre de manipulación” y “libre de riesgo”; al basarse en precios de transacciones diarias de compraventa de valores del Tesoro de Estados Unidos, mercado altamente competitivo y con bajos niveles de riesgo de no pago.

Mientras la tasa SOFR (Secured Overnight Financing Rate), que publica la Reserva Federal de Nueva York (FED) desde 2018, da respuesta a los principales cuestionamientos que se le han realizado a la LIBOR, también trae consigo nuevas interrogantes respecto a sus potenciales efectos en la industria.

La introducción de una tasa de referencia “libre de riesgo” llega justo en el momento en que distintos bancos en el mundo han experimentado salidas de depósitos, que han resultado ser desestabilizadoras. Intuitivamente, cuando un banco experimenta importantes salidas de depósitos debiera – todo lo demás constante – ver incrementado significativamente su riesgo de crédito, con la consiguiente alza de su costo de fondeo. Es por esto que, como ya lo discutía el profesor Darrel Duffie en diciembre de 2022, las instituciones financieras deben ser precavidas al indexar sus productos a la tasa SOFR. En efecto, dado que no posee una componente de riesgo crediticio, los productos indexados a la tasa SOFR (por ejemplo, líneas de crédito renovables) podrían dificultar la trasmisión de los mayores costos de fondeo de una institución financiera a los costos incurridos por sus clientes.

Más aún, considerando que las tasas libres de riesgo tienden a caer en periodos de turbulencia económica, el retorno de los productos indexados a la tasa SOFR también tendería a caer justamente en los periodos de mayor necesidad. Es así como una administración no adecuada de los productos indexados a las nuevas tasas de referencia podría afectar importantemente los Estados Financieros de las instituciones financieras, para luego propagarse a la economía real a través de una disminución de la oferta de créditos y el consiguiente efecto dominó.

A pesar que, la diferencia (spread) entre las tasas que capturan el riesgo de crédito (y por ende el costo de fondeo) y la tasa SOFR se ha mantenido estable durante la ultimas turbulencias en el sector bancario (subiendo solamente las últimas dos semanas en un 0,12%, principalmente debido a la discusión de la ampliación del techo de la deuda en EE.UU.), el efecto final de la introducción de la tasa SOFR es aún incierto. La buena noticia es que la industria parece estar tomando medidas para enfrentar esta incertidumbre. A la fecha, los agentes financieros concuerdan que la administración minuciosa y continua de cada uno de los aspectos de su negocio que se ve afectado por la nueva tasa de referencia, es crucial para transitar hacia este nuevo paradigma.

Para más contenido de After Office, clic aquí.

Ver esta publicación en Instagram

Publicaciones relacionadas

Publicaciones relacionadas

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

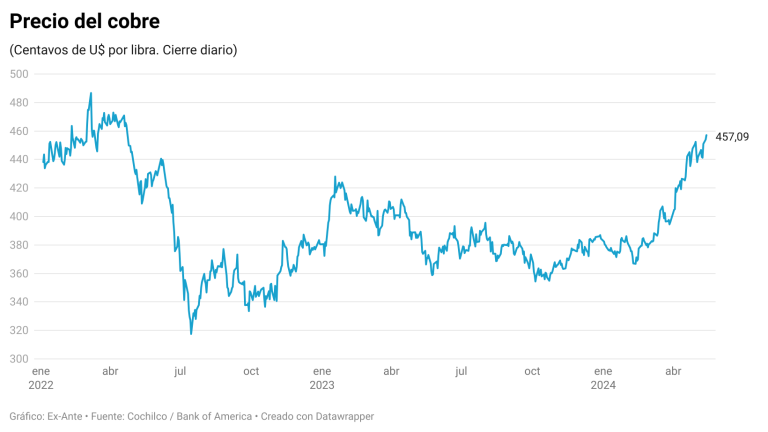

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con el presidente de la Multigremial Nacional de Emprendedores y miembro del consejo directivo de Valor Pyme (de Bci), Juan Pablo Swett, quien analiza la situación financiera de las pymes, la morosidad, el acceso al crédito y el impacto de las políticas económicas en […]

En Chile, el primer control de la mayoría de las instituciones públicas está en manos de la Contraloría General de la República. ¿Cuenta dicho organismo con el personal para controlar la enorme maquinaria estatal? ¿Tiene un equipo de auditores robustos para detectar los malos manejos financieros? ¿Dónde quedan las auditorías y juicios de cuenta que […]