Todo cambió. Llevamos a penas una semana de este 2024 y parece que el año pasado quedó rápidamente atrás. Hasta los mercados se han comportado de manera diferente al repunte del 2023. El S&P500 tuvo su peor inicio de año desde 2016. Los rendimientos de los bonos del Tesoro también subieron. El bono a 10 años aumentó a 4,041% el viernes, concretando su mayor avance semanal en casi 3 meses.

Es difícil saber si esto se mantendrá en estos días, pero lo cierto es que la agenda económica no colabora lo suficiente.

Veamos.

El calendario trae importantes noticias relativas a la inflación. La más relevante nos llegará desde Estados Unidos este jueves. Se espera que, siguiendo con la línea de la Eurozona, los precios vuelvan a subir para mala fortuna del mercado que no siempre lee bien estos datos.

El IPC mensual estaría entorno al 0,2% y el dato anualizado podría aumentar de 3,1% hasta el 3,3% en el peor de los escenarios. Lo anterior, sumado al sorpresivo informe de empleo de diciembre da cuenta una vez más que el mercado laboral estadounidense sigue añadiendo puestos de trabajo. El desempleo que se mantiene estable en 3,7% y los ingresos por hora aumentan en forma constante.

Esto apunta a que el escenario de recorte de tasas quizás no sería tan próximo como el mercado quisiera. Si bien los analistas de Goldman Sachs sostienen que la primera baja sería en marzo, la inflación de esta semana podría poner en duda ese pronóstico.

Otro elemento a considerar, es que parten los resultados empresariales. Los primeros en reportar como siempre son los bancos (J.P. Morgan, Citi, Wells Fargo, Bank of America y BlackRock) y no se espera una temporada tan bullante como las anteriores. Además, la FED de Atlanta entrega su previsión del crecimiento del cuarto trimestre. Recordemos que esta FED fue la primera en anticipar la espectacular recuperación que anotó la economía norteamericana en el tercer trimestre de 2023.

En la Eurozona conoceremos la evolución del empleo que podría subir de 6,5% a 6,6%. También hablará el vicepresidente del Banco Central Europeo, Luis De Guindos, en la previa de la próxima reunión BCE el próximo 25 de enero. Desde el Viejo Continente tendremos datos de inflación y de producción de Alemania, que recordemos enfrenta un momento difícil por los mayor costos que debe pagar por la energía debido a la guerra en Ucrania.

A eso se suma la creciente tensión en el Mar Rojo que ha disparado los costos de las navieras y dificulta las exportaciones en esta ruta que es la más rápida entre Europa y China.

Y hablando de pérdida de competitividad. Nuestros vecinos argentinos siguen negociando con el FMI con el propósito de postergar los próximos vencimientos que tienen el 9 y 16 de enero por cerca de US$ 2.000 millones. Pero como bien ha recordado el Pdte. Milei, en Argentina ya “no hay plata”.

Martes 9

Miércoles 10

Jueves 11

Viernes 12

Lea también. La inversión, el talón de Aquiles de la economía chilena

Publicaciones relacionadas

Publicaciones relacionadas

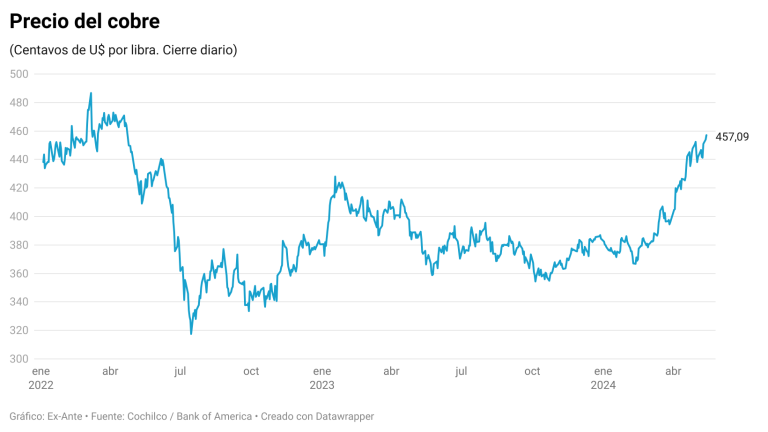

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]