Comienza una semana festiva en Estados Unidos, uno de los pocos feriados nacional de los norteamericanos que aprovechan el inicio de las vacaciones para moverse por las carreteras e impulsar el consumo. Este martes los mercados estarán cerrados y el inicio de semana será a media máquina.

Animo festivo que dominó en Wall Street durante el primer semestre que cerró con ganancias espectaculares. El impulso de las compañías ligadas a la inteligencia artificial llevaron al Nasdaq a ganar un 31% en la primera mitad del año, su mejor período desde 1983. Más atrás se ubicó el S&P que subió un 15% y el Dow que avanzó un 3,8% en el mismo periodo.

¿Por cuánto tiempo más es sostenible este impulso? Es la pregunta que ronda por estos días. Esta semana se revelan datos clave del mercado laboral. Entre jueves y viernes tendremos la radiografía completa del mercado laboral con el indicador privado de empleo no agrícola que podría sorprender positivamente y el viernes con la tasa de empleo que se espera que baje de 3,7% a 3,6%.

El sólido crecimiento de los puestos de trabajo sustenta la idea que la Fed necesitará volver a subir las tasas. El mercado laboral de EE.UU. ha mostrado una tremenda fortaleza incluso en sectores productivos sensibles a las mayores tasas como constructores, arquitectos, ingenieros y fabricantes de autos. El dato del viernes es uno de los más importantes que estarán sobre la mesa en la próxima reunión de política monetaria de la Reserva Federal, programada para el 26 de julio.

Los economistas esperan un enfriamiento en el mercado laboral que ha tardado en llegar. Recién la semana pasada las solicitudes de desempleo mostraron la mayor caída en cinco meses. Mientras tanto, el presidente Joe Biden ha comenzado a hacer campaña para la reelección – sin mucho éxito por el momento- centrando su discurso en la economía, que a pesar de los nubarrones ha mostrado resistencia a las fuertes alzas de tasas.

En cuanto a la política monetaria, las miradas estarán puestas en Australia que debiera subir su tasa 25 puntos base y, por cierto, en las actas de la última reunión de la Reserva Federal que podría revelar nuevamente el tono hawkish que tanto inquieta. No es descartable que haya al menos dos nuevas alzas en la tasa que completa 500 puntos de alzas desde marzo de 2022. Y aquí el timming depende mucho de la calendarización de las reuniones porque considerando que en agosto no hay reunión agendada, el mercado apunta a una nueva alza en julio y otra en septiembre.

En la Eurozona se publican las ventas minoristas de mayo que podrían consolidarse una tendencia y en Chile, esperamos atentos el IPC de junio que se publica este viernes. Se espera que la inflación baje 0,1%. Esta desaceleración, sumado al negativo Imacec de mayo, que mostró un profundo retroceso de la actividad del 2%, deja abierta la puerta para que el Banco Central comience el ciclo de baja de tasas en su próxima reunión del 27 y 28 de julio.

Martes 4

Miércoles 5

Jueves 6

Viernes 7

Publicaciones relacionadas

Publicaciones relacionadas

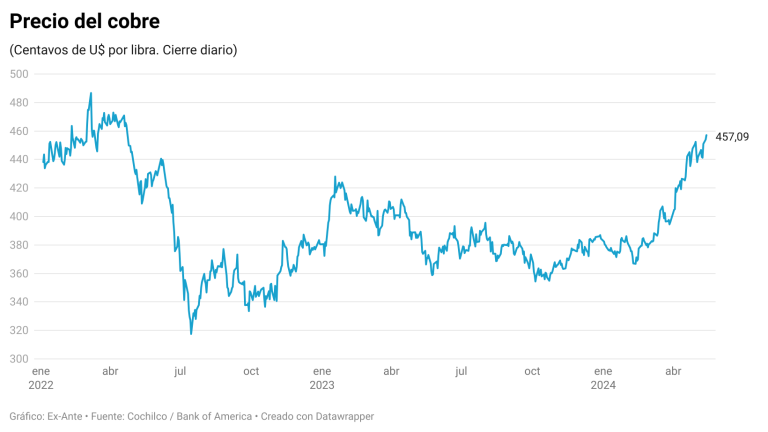

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]