Según el gobierno la única forma de aumentar las pensiones de los actuales jubilados es utilizando el 6% de cotización adicional (o parte importante de ésta) para financiar dos beneficios principales: una garantía de $3.607 por año cotizado con un tope de $108.224 y una compensación por tablas de mortalidad para las mujeres, ambos entregados a partir de los 65 años.

Según estimaciones del Ejecutivo, estos beneficios incrementarían la pensión en 21% para los hombres y 29% para las mujeres (considerando que cotizan por 20 años). Cabe entonces preguntarse cuántos de los actuales pensionados recibirían efectivamente estos beneficios y por cuál suma.

Partamos con el beneficio por años cotizados. Utilizando datos de la Superintendencia de Pensiones a junio de 2022 se tiene que, del total de pensionados de 65 años o más un 12% (22% de las mujeres) tienen menos de un año cotizado por lo que no recibirían el beneficio. Un 29% del total tienen entre 1 y 10 años cotizados, por lo que alcanzarían a recibir un beneficio máximo de $36.075 mensuales.

Sólo un 2,5% del total de pensionados tiene 20 años de cotizaciones, quienes recibirían $72.150 mensuales de incremento en su pensión. Finalmente, 18% del total tiene 30 o más años cotizados y accederían al tope del beneficio.

Respecto a la compensación por tablas de mortalidad para las mujeres, 22% de ellas no accedería al beneficio por no contar con suficientes cotizaciones. Además, estimaciones de la Universidad San Sebastián (USS ,2023) dan cuenta que el 92,5% recibiría menos de $5.000 mensuales en virtud de este beneficio y apenas el 3,9% recibiría la mayor compensación ($33.000 mensuales).

En consecuencia, sólo un porcentaje menor de los actuales pensionados lograrían recibir los beneficios que serían financiados con el 6% de los actuales trabajadores y por montos bastante acotados.

En cambio, medidas como la PGU y el seguro de longevidad sí lograrían cubrir a la mayor parte de los actuales pensionados. La PGU beneficia al 90% de los mayores de 65 años y al ser financiada con ingresos generales del Fisco no requiere de los aportes de los trabajadores. El seguro de longevidad, por su parte, permitiría subir de forma inmediata las pensiones de los actuales jubilados, al truncar las tablas de mortalidad en una determinada edad, por ejemplo 85 años.

A junio de 2022, un 74% del total de pensionados tenía menos de 85 años y contaba con una pensión autofinanciada, ellos experimentarían un alza inmediata en sus pensiones si estás fuesen recalculados acortando las tablas de mortalidad. Estimaciones de Berstein y Morales (2021) muestran que las pensiones aumentarían 26% para las mujeres y 18% para los hombres con un seguro de longevidad. El costo de cubrir a los actuales pensionados (pues ellos no han pagado por el seguro) sería como máximo de 1,1% de cotización extra si se optara por un mecanismo solidario, o alrededor de 0,4% del PIB si el Estado se hiciera cargo.

Publicaciones relacionadas

Publicaciones relacionadas

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

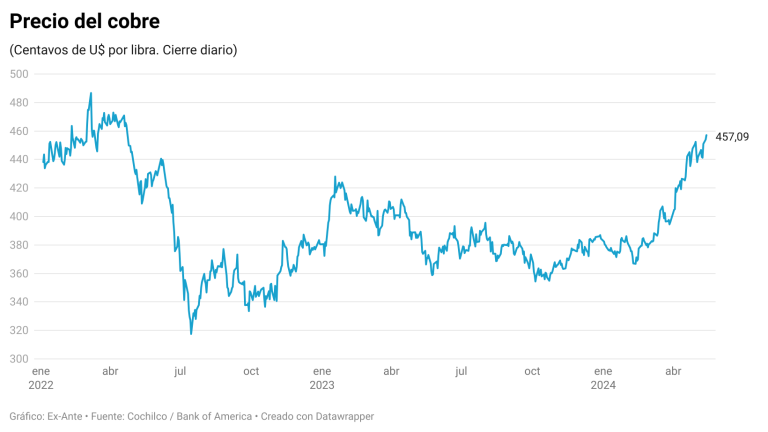

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con el presidente de la Multigremial Nacional de Emprendedores y miembro del consejo directivo de Valor Pyme (de Bci), Juan Pablo Swett, quien analiza la situación financiera de las pymes, la morosidad, el acceso al crédito y el impacto de las políticas económicas en […]