La próxima Reunión de Política Monetaria del 27 y 28 de Julio, será una de las más interesantes del último tiempo, tanto por consideraciones prácticas como conceptuales.

Por el lado práctico, interesantemente el semanario inglés The Economist ha bautizado como “Hikelandia” (algo así como “tierra de alcistas”) a ochos economías – Brasil, Chile, Hungría, Nueva Zelanda, Noruega, Perú, Polonia y Corea del Sur –, cuyos bancos centrales subieron más agresivamente la tasa de política monetaria para controlar la fuerte alza de la inflación. Estos ajustes no han estado exentos de costos. ¿El más evidente? El impacto que ya se está evidenciando en el empleo y el producto. Así, mientras en 2021 el crecimiento de la economía mundial fue similar al de estas 8 economías, para 2023 las proyecciones de crecimiento para el mundo están en el rango 2.5-2.8%, mientras para Hikelandia están cercanas a cero (o en terreno negativo), con incrementos sostenidos en sus tasas de desempleo. Dada la caída importante que ha mostrado la inflación en este set de economías, hoy se espera como contrapartida que sean los países donde primero comiencen los recortes en las tasas de interés con un nivel de agresividad también remarcables. Es decir, ahora pasarían a denominarse “Cutlandia” (“tierra de los recortes”) tanto por el timing como por las magnitudes esperadas de bajas en las tasas de referencia.

Por el lado teórico, esta eventual reacción estaría absolutamente fundamentada. Más aún, es la respuesta óptima desde el punto de vista de la política monetaria. ¿La razón? El denominado “Principio de Taylor”. Dos trabajos nos permiten entender esto y los encontramos en los papers de los economistas norteamericanos John B. Taylor (1993) y Michael Woodford (2001). En términos simples, lo que este principio implica es que ante un desvío de la inflación de x% de un nivel objetivo, la tasa de interés nominal debiera ajustarse en más que el mismo x% (al alza o a la baja dependiendo del movimiento de la inflación). Desde el punto de vista matemático, el principio de Taylor – además – constituye una condición necesaria y suficiente para garantizar la convergencia de la inflación en el horizonte de política monetaria y de paso facilitaría el cumplimiento del objetivo dual de estabilizar el producto (en torno a su tendencia), algo más que deseable desde el punto del bienestar de la sociedad.

Analizando la evolución reciente de la economía chilena observamos tres hechos importantes a tener en consideración: (I) En ocho de nueve registros contabilizados desde septiembre 2022 a la fecha, el crecimiento anual del IMACEC ha sido negativo, promediando una caída de la actividad de -1.36%. Esto indica que, más allá de sutilezas técnicas, Chile hoy está en recesión y que este cierre en la brecha del PIB haría bajar la inflación de manera importante en lo que resta del año; (II) Desde los peaks observados en la inflación durante el segundo semestre del año pasado, la inflación ha caído 6.53% para la medida total y 2.0% en la medida subyacente (IPC sin volátiles); y (III) la TPM en 11.25% se ha mantenido por ocho meses consecutivos en un nivel claramente restrictivo considerando una TPM neutral de 3.75%.

En base a esta información factual y considerando algunas elasticidades claves reportadas en estudios empíricos para la economía chilena, es posible inferir que los ajustes requeridos para la TPM de acá a diciembre estarían al menos en torno a los 400 puntos base, restando cuatro reuniones. Con ello, las dos opciones de política monetaria que aparecen más plausibles para la próxima reunión son una baja de 75 o 100 puntos base. Asimismo, es probable que surjan nuevamente dos visiones dentro del Consejo del Banco Central de Chile al considerar elementos tácticos, de juicio y preferencias respecto al ritmo del esperado ajuste de la tasa de política monetaria.

Publicaciones relacionadas

Publicaciones relacionadas

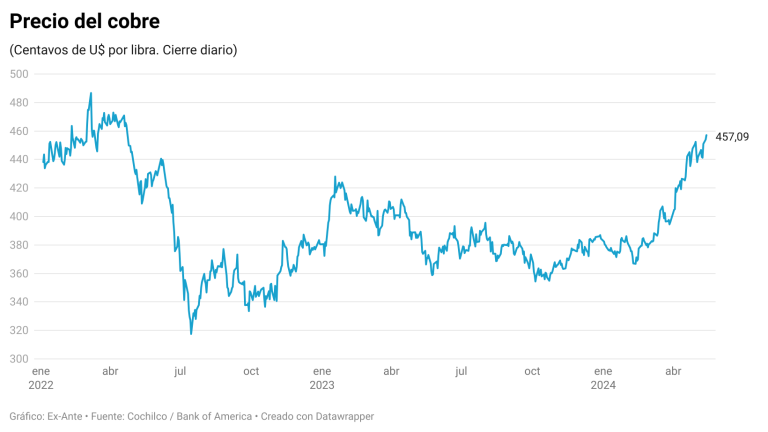

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]