En un evento sobre las últimas tendencias de tributación internacional, organizado para clientes por la firma en que trabajo, el exministro Ignacio Briones compartió una reflexión sobre la que creo vale la pena detenerse, y que nos invita a revisitar el viejo tema -acaso reinaugurado por el mismo Briones mientras velaba por las finanzas públicas- de qué hacer con las exenciones tributarias.

Sostuvo, para ponerlo en una línea, que las transferencias directas por parte del Estado eran un mecanismo mucho más eficiente y eficaz de redistribución de riqueza e incentivos a la producción que el establecimiento de exenciones impositivas.

En otras palabras, si usted quiere estimular o proteger una industria, sector o grupo determinado, no le haga pagar menos impuestos: simplemente, proporciónele una transferencia equivalente.

Las razones son principalmente dos: por un lado, una exención tributaria constituye un incentivo para que aquellos que tal vez no cumplen con los requisitos para acogerse a ella, maquillen su situación para parecer que sí. Cumpliendo en la forma, pero no en el fondo (lo que hoy se conoce como elusión) y derechamente incurran en maniobras dolosas para hacerlo (lo que llamamos evasión).

Esto se refuerza por la naturaleza auto declarativa de los impuestos, en la que es el propio contribuyente el que determina su situación tributaria y donde, en la gran mayoría de los casos, la autoridad sólo fiscaliza ex post, acaso años después. Y es que no es lo mismo llenar un formulario marcando un casillero con una rebaja, invocando una exención (donde la posibilidad real de detección puede no ser demasiado alta, o cuya fiscalización es cara), que comparecer de cara a una autoridad estirando la mano para recibir un subsidio. Para hacer trampa o jugar con los límites en este segundo caso se requiere, claramente, de una falta al pudor muchísimo mayor.

La segunda razón -y que no debiéramos subestimar- dice relación con la simplicidad del sistema tributario. Buena parte de la altísima complejidad de estos dice relación con la articulación de una infinidad de requisitos, topes, distinciones, excepciones, contra excepciones y fórmulas que debe establecer la regulación para delimitar el uso de beneficios tributarios y evitar su aprovechamiento indebido de parte de los contribuyentes.

Muchas de estas funcionan en abstracto, pero resultan superadas por la complejidad del mundo de los negocios, o la astucia de algunos de sus agentes. Cuántas páginas de regulación nos ahorraríamos, cuánto más simples y breves serían los formularios, y cuántos recursos en fiscalización nos ahorraríamos si, simplemente, todos tributaran igual mientras reciben los subsidios o transferencias directamente de las respectivas agencias estatales, descentralizando así la burocracia.

Naturalmente, sería inconcebible desde el punto de vista político y cultural, eliminar de sopetón algunas exenciones (piénsese en el transporte público y la salud ambulatoria, en materia de IVA). Pero si de alguna manera nos las ingeniáramos para que, vía transferencias, ello no afecte a los consumidores finales o a las empresas que se busca estimular. ¿No valdría la pena el ahorro que podría representar un sistema tributario más simple, con menores costos de fiscalización y, ciertamente, menos espacio para conductas indebidas que erosionen las arcas fiscales?

Quizás un dato de la coyuntura tributaria internacional -y que el exministro Briones pudo apreciar con todo detalle en el seminario donde lo oí expresar esta postura- puede incentivarnos a explorar esta intrigante perspectiva: bajo el nuevo sistema del denominado “impuesto mínimo global” de la OCDE (Pilar 2 del proyecto BEPS 2.0), y que comenzará a regir en la mayor parte de las economías desarrolladas en 2024, una jurisdicción puede llegar a ser considerada de “baja tributación” debido únicamente a las rebajas tributarias que ofrece a sus contribuyentes. Por diversas razones técnicas en las que no cabe ahondar aquí, en la práctica puede tener el efecto de que el impuesto que no se paga en el país de la exención se pague en el país de su casa matriz.

Con ello, para los grupos multinacionales -es decir, los grandes contribuyentes- la existencia de exenciones o franquicias tributarias podrían dejar de constituir un incentivo real para invertir en un país, ya que la carga tributaria global, a fin de cuentas, podría no disminuir.

Para más contenido After Office, clic aquí.

El exembajador de Chile ante la OCDE, Felipe Morandé, aterriza en Escuela de Gobierno de la Universidad Católica, ello tras la salida del exministro de Hacienda Rodrigo Valdés, quien asumió como director del Hemisferio Occidental del FMI.https://t.co/THWbntvZOh

— Ex-Ante (@exantecl) July 19, 2023

Publicaciones relacionadas

Publicaciones relacionadas

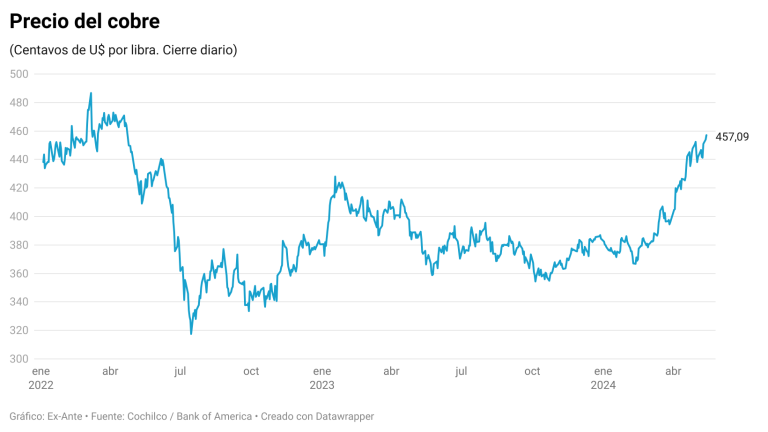

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]