Recientemente, el Centro de Estudios Públicos (CEP) publicó un informe en el cual, además de analizar la situación de cumplimiento tributario que tiene nuestro país con respecto a determinadas jurisdicciones como Australia, Canadá y Reino Unido, se realiza un análisis de la norma general antielusión (NGA) y se proponen ciertas medidas respecto del procedimiento de su aplicación.

La NGA rige desde el año 2015, pero solo en los últimos tres años se ha aplicado por la autoridad tributaria. En síntesis, si el Servicios de Impuestos Internos (SII) considera que en una situación existe abuso de forma jurídica o simulación, puede formular un requerimiento para que sea el Tribunal Tributario y Aduanero (TTA) competente quien recalifique los hechos y finalmente indique si existió o no elusión.

Hasta aquí no parece existir nada del otro mundo. Sin embargo, y tal como se pudo observar del proyecto de ley “Pacto Fiscal”, existe una creciente intención (no digamos obsesión) de que la potestad de recalificar corresponda al SII, pudiendo el contribuyente reclamar con posterioridad ante el competente TTA. En el informe del CEP se da como razón de que”(…) la elusión debe ser combatida por las autoridades fiscales, ya que ella afecta principios de equidad y justicia, y que por esa misma razón los organismos fiscalizadores deben contar con las facultades necesarias para sancionarla (…)”. Asimismo, se detalla que en la mayoría de los países de la OCDE la calificación de elusión es realizada por la Administración Tributaria.

No podríamos estar más de acuerdo con el combate a la evasión y a la elusión. Sin embargo, siempre deben tenerse presente el principio de legalidad y certeza jurídica. Ello incluye, por supuesto, el resguardo de los derechos de los contribuyentes, respetando su buena fe.

El principio de legalidad indica que los elementos tributarios (hecho imponible, base, sujeto, tasa) deben estar establecidos en la ley tributaria. La seguridad jurídica, en tanto, supone que haya claridad, certeza y estabilidad respecto de las decisiones que adopta la autoridad, como en la posibilidad de aclarar las interpretaciones administrativas y asuntos disputados con costos y en tiempos razonables, según ha fallado la Corte de Apelaciones de Santiago. Si bien el Director Nacional del SII tiene la facultad de interpretar administrativamente las disposiciones tributarias, otro asunto muy distinto es recalificar hechos, lo que implica más una facultad jurisdiccional, de la cual solo serían competentes los tribunales de justicia, en mi opinión. Es importante recordar que, durante el debate legislativo sobre la incorporación de la NGA, se arguyó que afectaba la certeza jurídica y que se vulneraba el libre ejercicio de la actividad económica, además de entregar demasiada discrecionalidad al SII en su aplicación. Por ello mismo se optó por que fuere un tribunal tributario el que finalmente declare la existencia de abuso o simulación.

En su informe, el CEP morigera la aplicación de la NGA en sede administrativa por medio de dos medidas: primero, manteniendo que la carga de la prueba recae en el SII (lo cual es positivo) y, segundo, mediante la conformación de un panel de especialistas al estilo del Reino Unido. Este es un órgano independiente, conformado por expertos que analizarán si la operación tiene razones jurídicas o económicas que la justifiquen. Dicha opinión no sería vinculante para el SII, que de todas maneras puede decidir si prosigue o no con la decisión de perseverar en la aplicación de la NGA.

Tengo ciertas dudas con respecto a la introducción del comité de expertos. La primera es que nuevamente va a depender de quién nombra a estos sabios (¿el propio Ejecutivo?), con el objeto de que dé garantías de que efectivamente será independiente. Lo segundo es que el diálogo con el comité de expertos será exclusivamente con el SII, ya que en definitiva este grupo de especialistas solamente decidirá sobre la base de la información entregada por el ente fiscalizador. No es que presupongamos mala fe del SII en la exposición de los hechos, sino que en esta etapa no se daría una efectiva oportunidad al contribuyente para que pueda hacer valer sus argumentos. Se pierde así el principio procesal de bilateralidad de la audiencia, principio que sí se mantiene de ser efectuada en sede judicial la calificación de la NGA (como lo es actualmente). Si bien en el esquema planteado por el informe del CEP el contribuyente podría reclamar en una etapa posterior, es importante que la defensa de este se encuentre en todas y cada una de las etapas de la tramitación propia de la NGA.

Nadie podría estar en desacuerdo con el combate a la elusión y a la evasión, pero eso no significa que se deban pasar a llevar los derechos de los contribuyentes, como tampoco los principios de legalidad y certeza jurídica. Querámoslo o no, el actual procedimiento de declaración de la norma NGA en sede judicial contiene las suficientes garantías de respeto a los derechos del contribuyente, en mejor medida que la incorporación de un comité de expertos, cuyas decisiones no son vinculantes y en las que el contribuyente no es oído. En una materia tan delicada como lo es la aplicación de la NGA, es el propio Tribunal quién es el llamado a decidir y fallar. Pues en efecto, ¿para qué tenemos entonces los Tribunales sino que para impartir justicia?

Publicaciones relacionadas

Publicaciones relacionadas

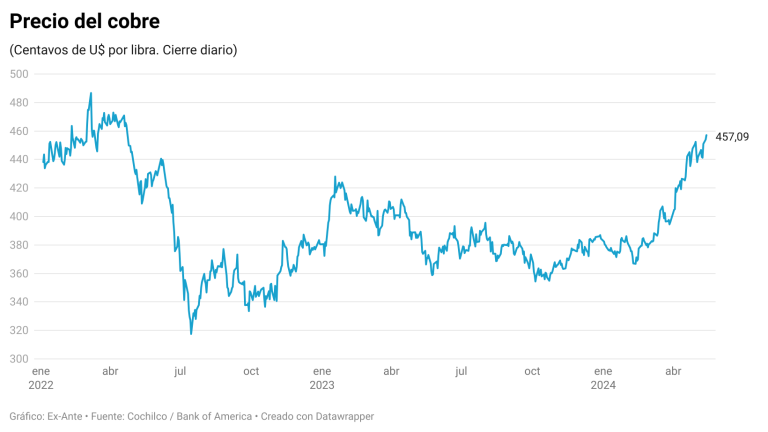

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]