En el marco del rechazo al proyecto de reforma tributaria del gobierno, el Ministerio de Hacienda ha querido ir con cautela en la confección de un segundo proyecto que sí pueda generar los consensos necesarios para su aprobación (y después del resultado de la elección del 7 de mayo, dicha cautela no podría sino acrecentarse).

Para ello, se dio lugar a un proceso de “Diálogos Sociales” orientado a escuchar a distintos actores de la sociedad civil -principalmente gremiales- y tratar de identificar eventuales puntos de acuerdo. La discusión, protagonizada fundamentalmente por expertos, se ha movido en las altas esferas: cómo vincular la tributación a la eficiencia del gasto público; cuáles deberían ser los principios orientadores del sistema; qué hacer para cerrar las brechas de elusión y evasión, etc.

Un punto fundamental dentro de todo ello, que suele citarse mucho pero dejarse de lado en la práctica, es la simplicidad del sistema tributario (donde Chile es de los países de la OCDE que más horas dedica al compliance tributario, cabe anotar). Y la verdad, al caer a menudo en la ensoñación de la filosofía tributaria, a ratos desatendemos aquellos pequeños cambios, acaso demasiado técnicos, que sin embargo podrían facilitarle enormemente la vida al contribuyente.

Uno de tales cambios tiene que ver con la inflación y los impuestos.

Y es que con arreglo a las normas actualmente vigentes (que datan desde la creación de la ley de impuesto a la renta, en 1974), las empresas que declaran impuestos según contabilidad completa deben corregir monetariamente sus activos, pasivos y patrimonio conforme a un extenso catálogo de reglas (vinculadas en esencia a la variación del IPC). El objetivo de dichas reglas, en principio atendible, es actualizar el valor de dichos activos, pasivos y patrimonio según el efecto de la inflación, de manera de obtener a cada 31 de diciembre una fotografía más real de la situación del contribuyente. El efecto práctico de ello es que el contribuyente debe reconocer como utilidad o como pérdida, respectivamente, los aumentos o disminuciones de valor de activos, pasivos y patrimonio.

Corregir monetariamente activos y pasivos puede ser una tarea no menor, especialmente si la empresa verifica alta rotación de los mismos durante el año. Los equipos de cumplimiento, por ende, deben dedicar varias horas a dicha tarea. Un primer problema es que, en general, la corrección monetaria de activos y pasivos (que suele ser un agregado a la renta líquida, en la medida que haya inflación) suele compensarse con la corrección monetaria del patrimonio (que suele ser una deducción). De manera que el ejercicio, a lo menos en parte, resulta inocuo.

Otro problema, más acuciante aún, es que desde ya hace algunos años Chile ha adoptado las normas internacionales de información financiera (NIIF, o IFRS según sus siglas en inglés) como norma estándar de reporte financiero. Y bajo dichas normas, no se aplica corrección monetaria en general, sino que más bien activos y pasivos se ajustan según su “valor justo” (que puede o no tener que ver con la inflación). Por ende, la corrección monetaria pasa a ser un ejercicio únicamente tributario, que distorsiona el resultado financiero obtenido bajo normas NIIF/IFRS.

Ante ello, un modificación muy simple, y de alto impacto en el costo de cumplimiento del contribuyente, sería derechamente eliminar las normas de corrección monetaria, e introducir el factor inflación únicamente con ocasión de la enajenación o disposición de un activo (es decir, en base realizada), en la medida que aquél no esté previamente reconocido a su valor justo según norma contable.

Con tal simple ejercicio, evitamos que las empresas reconozcan utilidades o pérdidas “fantasma”, ahorramos incontables horas de cálculos innecesarios a nuestros equipos de cumplimiento (muchas de las cuales ya son inoficiosas al día de hoy, por compensarse la corrección monetaria de activos y pasivos con aquella del patrimonio), y alineamos de mejor manera el resultado financiero y tributario de los contribuyentes, evitando distorsiones injustificadas (o que son a lo sumo meramente diferencias temporales).

Simple y efectivo.

Lea más columnas After Office aquí.

Publicaciones relacionadas

Publicaciones relacionadas

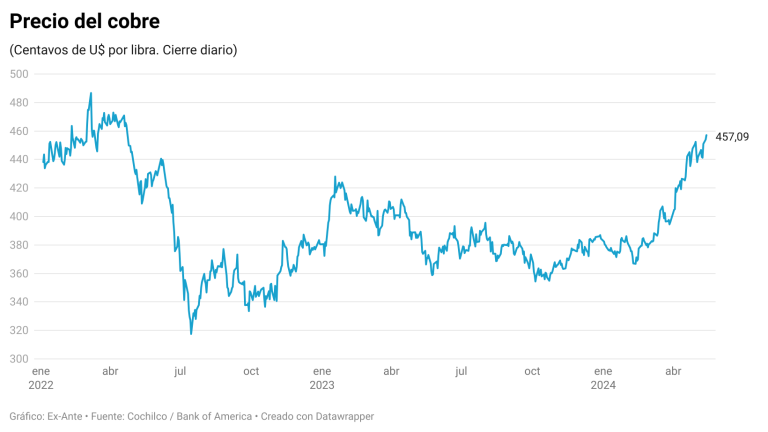

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]