Y llegó el lobo. El impuesto mínimo global contenido en el Pilar 2 de la iniciativa BEPS 2.0 de la OCDE ha entrado en vigencia legal (desde el 1 de enero de 2024) en Reino Unido, Japón, Corea del Sur, varios países de la Unión Europea (algunos, como España, que no lograron aprobarlo en 2023 lo harán este año, pero con efecto retroactivo al 1 de enero) y otras jurisdicciones.

Y no es una noticia menor, a pesar de que hasta ahora son relativamente pocos los países en donde ya es ley vigente (aunque este año se espera se sumen muchos más). Y es que por mucho que un país opte por no adherir a esta iniciativa, que no requiere tratado internacional alguno sino sólo legislación interna, este verdadero sistema paralelo de tributación tendrá consecuencias incluso en la recaudación de países que opten por quedarse fuera.

¿Y por qué?, cabe preguntarse. El impuesto mínimo funciona haciendo un análisis de tasa efectiva (ETR, por sus siglas en inglés) en cada uno de los países donde opera un grupo multinacional (cuyos ingresos sean superiores a 750 millones de euros al año), consolidando a todas sus entidades legales dentro de cada país. Si fuere el caso que dicha ETR consolidada es inferior al 15% (en base a un complejo cálculo para determinar la “base imponible” jurisdiccional), la diferencia (es decir, lo que falte para completar el 15%) deberá tributar en sede de la entidad matriz final (“Ultimate Parent Entity” o “UPE”). Es lo que se conoce como un impuesto top-up.

Alguien diría, sensatamente, que bastaría entonces con que la UPE esté localizada en un país que no haya adoptado Pilar 2 para evitar el impuesto. Pero la OCDE no podría hacérnosla tan fácil: a partir de 2025 entrará en vigencia la denominada “Undertaxed Profits Rule” (UTPR), con arreglo a la cual se establece un procedimiento para, en caso de no existir una UPE a quien cobrarle, repartir la carga tributaria entre aquellas entidades del grupo localizadas en países que sí sean parte del Pilar 2, en base a un test de activos tangibles y personal. Es ésta, sin duda, la norma más controversial del sistema, y la más resistida por las dos grandes potencias cuya ausencia en este sistema es bastante conspicua: Estados Unidos y China.

En otras palabras, si la matriz (UPE) está en un país sin Pilar 2 (como serán EE.UU. y China y, hasta ahora, Chile), dichos grupos multinacionales tributarán igualmente… sólo que en algún otro lugar. Pilar 2, en ese sentido, parece ser un sistema genuinamente inescapable -al punto que algunos autores, empero minoritarios, han llegado a plantear la incompatibilidad de UTPR con ciertos principios generales de Derecho Internacional Público. Lo que sí es indudable, es que UTPR representa uno de los cambios de paradigma más importante del Derecho Tributario internacional desde la creación de los sistemas tributarios modernos occidentales, a principios del siglo XX.

Como si fuera poco, el efecto para los países que no adhieran va mucho más allá de lo anotado arriba. Y es que la determinación de la ETR jurisdiccional es sensible a las franquicias o exenciones tributarias de cada legislación (distintas de las que generan diferencias temporales, como la depreciación, que reciben un tratamiento especial), de manera que, por ejemplo, un régimen de zona franca, o un crédito tributario por I+D (como el que Chile pretende aumentar en el Pacto Fiscal propuesto por el Gobierno), tendrán el efecto de bajar la ETR consolidada para efectos de Pilar 2. Dada la mecánica del sistema, ello implica que si una entidad local no paga impuestos a causa de una franquicia semejante (cual es la intención del país en cuestión para atraer inversión), puede que dicho ahorro tributario se traduzca en un mayor pago de impuesto mínimo global en otro país (trayendo como resultado que para el inversionista extranjero el beneficio tributario local será lisa y llanamente irrelevante, y no hará más competitivo al país que lo establece).

¿Y qué pasa con Chile?

Lo único que sabemos es que el Ejecutivo tiene la intención de adoptar Pilar 2. Si se ha hecho algún análisis de cómo ello afectaría positiva o negativamente a nuestro país, si podría afectar la toma de decisiones de grupos multinacionales (chilenos o extranjeros) que operan en el país, o cuáles serían los costos de cumplimiento (tema que exigiría columna separada para siquiera enunciar en cuanto a complejidad), dicho análisis aún no se ha hecho público.

El problema es que, si Pilar 2 termina formando parte del extenso paquete de medidas que comprende el denominado “Pacto Fiscal”, apenas si habrá espacio para darle la debida consideración en el debate (en contraste, la mayoría de los países OCDE tuvieron el tema en agenda a lo menos durante los últimos tres o cuatro años).

Pero con o sin análisis, el lobo está aquí.

Para más contenido After Office, clic aquí.

Investing [E73] – Klaus Kaempfe y las claves económicas de 2024. Con @Cata_Edwards.https://t.co/eNS7oWz0zW

— Ex-Ante (@exantecl) January 17, 2024

Publicaciones relacionadas

Publicaciones relacionadas

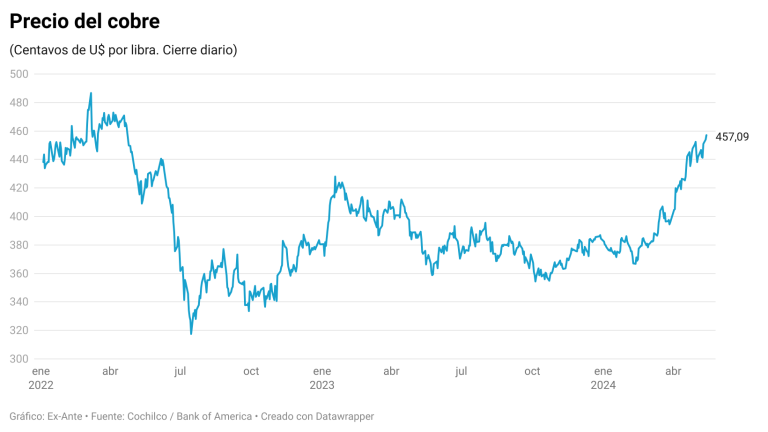

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]