En medio de castillos y edificios señoriales, esta semana se reunieron tres personajes claves en el foro anual del Banco Central Europeo realizado en Sintra, Portugal: Jerome Powell, Pdte de la FED, Andrew Bailey, Pdte del Bank of England y, la dueña de casa, Christine Lagarde, Pdta. del BCE: “Las expectativas de inflación son mucho más altas que antes” y así se constató hoy a la luz de los datos conocidos en el viejo continente.

“Desbocada”. Así calificaba la prensa española el dato de inflación publicado esta mañana. El IPC de junio alcanzó el 1,8%, sumando un 10,2% interanual (se esperaba 9.0%), su nivel más alto desde 1985. Lo peor es que algunos analistas ya proyectan que la inflación podría llegar al 24% dentro de 12 meses… una cifra histórica y que ha encendido alarmas en la economía española.

Todo en medio de esta reunión de banqueros que han dejado claro que volver a la inflación prepandemia será difícil… si es que no imposible en el mediano plazo. Por ahora nos quedamos con las frases de los máximos representantes:

El riesgo de desaceleración está asumido… se lee claramente en las declaraciones de estas tres autoridades. Pero, mantener el ajuste monetario, parece inevitable. Aunque el destino sea una recesión… De hecho, hoy se conoció la última revisión del PIB del primer trimestre en EE.UU. y se constató a la baja: la economía se contrajo 1,6% entre enero y marzo. El consumo ha mostrado signos de debilidad que podrían agudizarse en el segundo trimestre. Otra muestra: el índice de confianza del Conference Board cayó en junio a un mínimo de 16 meses y la perspectiva de los consumidores sobre el estado de la economía es la más “cauta” en 10 años.

Todo, mientras en Chile, en materia de política monetaria, el camino ya parece estar trazado. La Encuesta de Operadores Financieros (EOF), publicada por ayer por el Banco Central apunta a una inflación del 1% para Junio y Julio y a una tasa de interés del 9,5%.

Y aunque la EOF ubica el dólar en $900, lo concreto es que el billete verde sigue imparable. Hoy llegó a cotizarse en $931,2 a las 12.10 hrs para luego estacionarse en $924, diluyendo el efecto de la venta diaria que está realizando Hacienda desde el lunes. En el mercado comentan que hay una apuesta fuerte contra el peso y contra las materias primas.

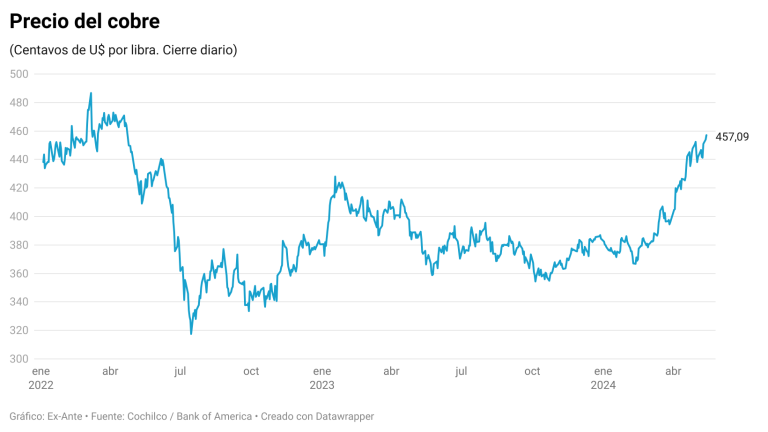

De hecho, en las últimas horas se conoció un informe de LarrainVial Research, redactado por su Director el economista Leonardo Suárez, que advierte que “el castigo al tipo de cambio por fenómenos locales subió de $136 a $212 desde el 8 al 24 de junio, mientras el cobre caía desde US$4,45 a US$3,74 centavos la libra”. El reporte agrega que el mercado percibió que Chile es “más vulnerable a un shock externo” por la caída del cobre, sumado a una demanda interna que se resiste a caer y a un deterioro aún mayor de la cuenta corriente que va en camino al -8% del PIB.

En este contexto, más las expectativas de recesión global, el informe de LarrainVial Research concluye que el precio de la moneda podría seguir depreciándose hasta llegar a $950 – $1.000 por dólar. En este nivel, ¿debiera intervenir el Banco Central? Si estos precios son inducidos por un shock externo asociado al cobre, “el Banco Central no intervendría en el mercado cambiario, más aún cuando es necesario reducir el déficit en cuenta corriente”, sostiene el informe.

En línea con lo anterior, Suárez explicó esta tarde a Ex-Ante que su pronóstico es que el Banco Central “no intervendría aún porque la mejor forma de reducir la demanda interna es con el alza del dólar. Por eso, aclara que la venta realizada por Hacienda desde el lunes “no es intervención”. Hacienda está vendiendo para financiar el déficit en pesos que “estacionalmente es mayor”. El peso sigue bailando al son del precio del cobre, sostiene, cuya caída “pilla a Chile desnudo por el exceso de gasto interno”.

“Estamos pagando la farra de los políticos del año pasado… y eso se paga con alza de tasas y depreciación del peso”, dijo el economista Leonardo Suárez a Ex-Ante.

“Es sorprendente lo que ha pasado con el peso” expresa Luis Felipe Alarcón, Economista Jefe de Euroamérica. “No hay duda de que los fundamentos del peso se han deteriorado, pero la reacción del mercado cambiario ha sido muy exagerada. Esta escalada ya se podría asimilar a una corrida contra el peso”, afirma el economista.

Alarcón explica que si uno compara monedas equivalentes con deterioro de fundamentales similares, “la depreciación que acumula el peso es mayor”. Este gráfico muestra la depreciación acumulada en el último mes móvil…. Y adivine… Chile encabeza la lista:

Publicaciones relacionadas

Publicaciones relacionadas

La Comisión Chilena del Cobre (Cochilco) elevó la proyección de precio promedio del cobre para 2024 a US$ 4,3 la libra respecto a los US$ 3,85 la libra que tenía desde fines del año pasado. Para 2025 también se ajustó al alza a niveles de US$ 4,25 la libra. Por su parte, el dólar cerró […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]