Han sido días de dolor para Chile… los incendios y la trágica muerte del ex Presidente Sebastián Piñera nos sacaron de las mundanas preocupaciones propias de esta época veraniega y está muy bien que así sea. La vida cada cierto tiempo nos recuerda cuán frágil e impredecible es y esa reflexión siempre es necesaria para entender y valorar lo que nos pasa.

Es imposible predecir el futuro. Pero sí es posible prepararse frente a ciertos movimientos. Y así, hoy estamos de vuelta con esta agenda que busca precisamente eso: anticipar.

Comienza una semana colmada de feriados en muchas partes del mundo. El más relevante es el año nuevo chino, cuyas celebraciones se prolongarán por toda la semana. Este hito llega en medio de récords en Wall Street, luego que el S&P 500 cerró el viernes por primera sobre los 5.000 puntos.

Los resultados empresariales han sido mejor de lo esperado y es sin duda el gran soporte que han encontrado las bolsas. Más del 80% de las compañías que han entregado sus resultados al 4º trimestre han superado las expectativas de los analistas. Ya no sólo se trata de tecnología e inteligencia artificial, son muchos los sectores que han dado sorpresas.

En este contexto y con buenas cifras de empleo, se aleja la posibilidad de un recorte en las tasas de interés en marzo, al menos en Estados Unidos.

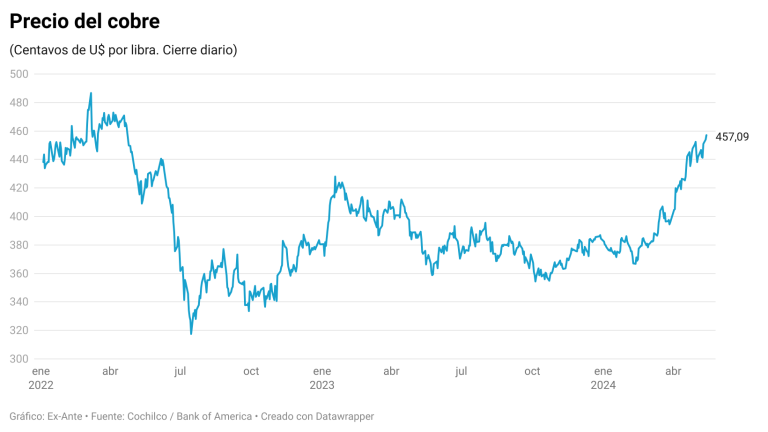

Esto, ha traído consecuencias en nuestro mercado cambiario. Con un diferencial de tasas que se mantiene, sumado a las apuestas en contra de nuestra moneda (hay importantes flujos de no residentes) y la caída del cobre, el dólar volvió a subir, superando los $970 en contra de todas las proyecciones.

La posibilidad de ver la moneda norteamericana en $1.000 ya no es tan lejana. Más aún si no hay una intervención por parte del Banco Central. Esta semana será una prueba de fuego si es que los datos norteamericanos siguen justificando que la FED mantenga su tasa de referencia en los niveles actuales.

En esos días tendremos una buena radiografía del momento económico de Estados Unidos: Inflación, ventas minoristas y manufacturas.

Respecto del IPC se espera que el dato mensual se mantenga en 0,2% y la subyacente en 0,3%. El dato anual podría ubicarse en 2,9%. En cuanto a las ventas minoristas se espera una disminución del 0,2% en enero.

En paralelo, siguen los resultados corporativos, esta semana tendremos reportes de diversos sectores, incluyendo el automotriz con Stellantis, matriz de Chrysler y Fiat. Además, reporta John Deere, Coinbase, Airbnb, Coca Cola, CISCO Systems, entre otros.

Información relevante para comenzar una semana que bien sabemos cómo comienza, pero no como termina.

Martes 13

Miércoles 14

Jueves 15

Viernes 16

Publicaciones relacionadas

Publicaciones relacionadas

En una nueva edición de After Office: Investing, Catalina Edwards conversa con Marcelo Remenik, gerente senior de Vinson Consulting, sobre los principales aspectos de la reforma previsional en debate y los riesgos que enfrenta el sistema actual.

Hay algo que no se está viendo y me he tomado la libertad de alertar como chileno y especialista desde esta tribuna: cuando me encuentro con que una misma renta tendrá tres impuestos, estos son el corporativo, el intraholding y el impuesto al capital, el insomnio comienza a aparecer.

Es el momento de debatir cómo se afianza la autonomía del SII tomando la experiencia internacional. Un SII autónomo es fundamental para promover la equidad y el desarrollo económico de Chile.

La influencia del precio del cobre en la economía chilena quedó registrada durante este martes. La Bolsa de Comercio de Santiago se acerca de nuevo a los récord mostrados en la primera parte del año, el dólar retrocede bajo los $ 920 y las expectativas del ministerio de Hacienda para los ingresos fiscales y el […]

En una nueva edición de After Office: Investing, Catalina Edwards conversa con el presidente de la Multigremial Nacional de Emprendedores y miembro del consejo directivo de Valor Pyme (de Bci), Juan Pablo Swett, quien analiza la situación financiera de las pymes, la morosidad, el acceso al crédito y el impacto de las políticas económicas en […]