Qué observar. El Banco Central de Chile mantuvo la Tasa de Política Monetaria (TPM) en 11,25%, en un registro que no sorprendió al mercado. La decisión fue unánime y corresponde a un techo del ciclo de alza de tasas según los propios consejeros anticiparon en la anterior reunión, en octubre.

“La política monetaria ha hecho un ajuste significativo y está propiciando la resolución de los desequilibrios presentes en la economía. No obstante, la inflación sigue siendo muy elevada y la convergencia a la meta de 3% aún está sujeta a riesgos. El Consejo mantendrá la TPM en 11,25% hasta que el estado de la macroeconomía indique que dicho proceso se ha consolidado”, dice el mensaje.

Argumentos. En la Reunión de Política Monetaria (RPM) de este lunes 7 y martes 8 de noviembre, los consejeros observaron que la mayoría de los indicadores avanzan en general hacia un escenario previsto por los informes previos.

Proyecciones. Las 50 respuestas de los operadores financieros consultados a fines de noviembre por el Banco Central preveían una TPM en 11,25%.

Diferencias regionales. En comparación con Sudamérica, la TPM de Chile es la más alta después de Argentina (75%), Venezuela (58%) y Brasil (13,75%). Dado que en Argentina y Venezuela la inflación es muy elevada (88% y 156% anual, respectivamente), aquella tasa tiene amplia explicación. El caso brasileño, con una inflación de 6,5%, obedece a razones más estructurales que escapan del dato inflacionario puntual.

Publicaciones relacionadas

Publicaciones relacionadas

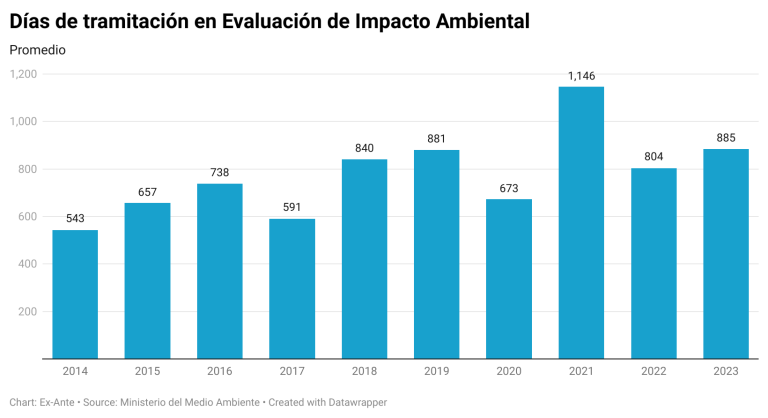

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.