Precio del año. En su reporte de perspectivas de inversiones para 2023, BlackRock -el mayor gestor mundial de activos- plantea tres pilares para entender cómo el mundo se comportará en plena recesión. Primero, considera que las valoraciones bursátiles aún no reflejan el daño ocasionado por la crisis económica, en un contexto de alta volatilidad. “Nos volveremos positivos en acciones bursátiles cuando pensemos que el daño está avaluado, o cuando cambie nuestra visión del sentimiento de riesgo del mercado”, dice el reporte.

Bonos. En segundo lugar plantean “repensar los bonos”. Y aquí hay una mirada novedosa. “Nos gustan los bonos del gobierno a corto plazo y los valores hipotecarios por ese motivo”, dice el informe en referencia a la deuda soberana en mercados desarrollados. Pero “los bonos gubernamentales a largo plazo no desempeñarán su papel tradicional como diversificadores de cartera, debido a la persistente inflación”.

Inflación. Y en tercer punto, el reporte de BlackRock estima que la inflación no puede darse por superada. “En nuestra opinión, el ciclo de subidas de tasas desmesuradas se detendrá sin que la inflación vuelva a la normalidad para volver por completo a los objetivos del 2%”, dice el informe. “Los bancos centrales pueden verse obligados a dejar de aplicar medidas restrictivas para evitar que las grietas financieras se conviertan en compuertas, como se vio en el Reino Unido cuando los inversionistas se asustaron con los planes de estímulo fiscal. ¿Resultado? Incluso con la llegada de una recesión, creemos que viviremos con inflación”.

América Latina. Considerando los tres temas elaborados en el informe (ponerle precio al daño, repensar los bonos y vivir con la inflación), Christensen se extiende sobre América Latina:

Lea el reporte completo de BlackRock

Publicaciones relacionadas

Publicaciones relacionadas

La ausencia del ministro a la cena de la minería Cesco Week 2024 por haber estado en un partido de futbolito provocó duras críticas del oficialismo y la oposición. El presidente de la Comisión de Minería, senador Juan Luis Castro (PS), dijo que es “muy lamentable la excusa, al priorizar una actividad legítima como el […]

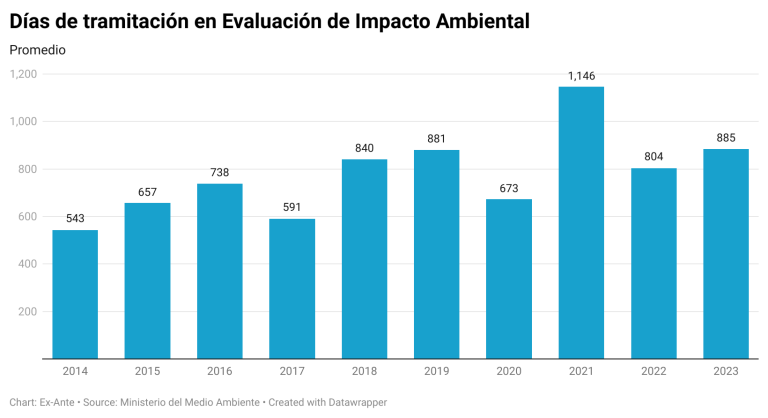

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]