Cuando aún se mantiene abierta la discusión sobre la reforma de pensiones, con algunos consensos técnicos y divergencias en el enfoque para enfrentar el desafío indiscutible de mejorar las pensiones, creo que es necesario insistir con dos palabras claves. El ahorro y la rentabilidad (vamos a dejar fuera por ahora la idea de que además tiene que ser ahorro obligatorio, porque si no, poca gente ahorraría para la vejez).

El ahorro. Independientemente de los detalles, el ahorro de hoy es primordial para financiar las pensiones a futuro. Los grados de esfuerzo individual y solidaridad que se quiera imprimir son importantes, pero financiar pensiones hoy y mañana solo con cobrar impuestos a los que más ganan hoy (y eventualmente mañana) no parece sostenible, sobre todo al considerar que las sociedades envejecen y las personas activas se llevan un creciente mayor peso para financiar a la gente que se retira.

La rentabilidad. Es clave invertir de buena forma esos recursos para que crezcan en el tiempo. Sin la rentabilidad de esos ahorros, el esfuerzo de financiar los años de jubilación solo con los ahorros del periodo activo de las personas se hace más difícil. Pensemos que si la vida productiva se extiende por 40 años y los años de retiro fuesen cerca de 20 años, tendríamos que ahorrar en esos 2/3 de tiempo lo suficiente para financiar 1/3 de vida sin generar recursos. En términos muy simplistas, se requeriría ahorrar 33 de cada 100 pesos para mantener el mismo gasto durante el retiro. Sin rentabilidad, el ahorro necesario es elevado. Imaginemos el efecto acumulado en 40 años.

Y es ahí donde surge la relevancia de un mercado de capitales robusto y bien desarrollado. Para los más ajenos al concepto, el mercado de capitales junta a ahorrantes con aquellos que necesitan recursos para invertir. Los primeros reciben un retorno por ese ahorro, los segundos financian sus inversiones (desarrollo de emprendimientos grandes o chicos) y pagan ese retorno. Bancos, administradoras de fondos, AFP, entre otros, cumplen el rol de canalizar ese ahorro hacia quienes necesitan recursos y se especializan en esa tarea. Un mercado de capitales mal desarrollado claramente trunca las opciones de un país de financiar esos emprendimientos, afecta el crecimiento de largo plazo y en último término el retorno que se puede esperar de ese ahorro. Pero, además, el que los ahorrantes se beneficien de ese retorno alivia el esfuerzo que se necesita para financiar los años de jubilación. Un mercado de capitales golpeado (ya vimos lo que ocurrió con los retiros) será, bajo cualquier prisma un peor comienzo versus contar con uno bien desarrollado. Y esto es válido bajo cualquier esquema.

Uno puedo complicar los números todo lo que se quiera (ingresos crecientes en el tiempo, lagunas en el ahorro, tasas de reemplazo más bajas, etc.), pero de todas maneras la idea se sostiene: si ahorramos y ese ahorro tiene un retorno, las cosas funcionan mejor. Si ese retorno proviene de inversión atractiva (adentro o afuera de Chile) y la economía se retroalimenta y crece, los ingresos sobre los cuales se hacen todos estos cálculos serán mayores. De nuevo, se puede discutir qué parte viene de esfuerzo individual y cuanta solidaridad se quiere imprimir al esquema, pero siempre será clave contar con genuinas mayores y mejores opciones de inversión a largo plazo.

Si obstaculizamos el encuentro entre ahorrantes y quienes necesitan esos recursos, se comienza con una mesa con una pata coja y este tipo de problemas no se soluciona doblando una servilleta o con una tapita de bebida. No se ve el aporte de eso en mejorar las condiciones de las personas a futuro.

Si me dijeran a qué proyecto quiero aportar mi ahorro hoy, para lograr un buen retorno mañana, tendría que destinar mucho tiempo a esa tarea. Si el próximo mes me preguntan lo mismo, y así sucesivamente, esto se volvería inmanejable. Un mercado de capitales bien desarrollado, regulado y robusto, soluciona de buena manera esa pregunta, mientras cada uno de nosotros nos dedicamos a desarrollarnos en el mejor trabajo posible dadas nuestras capacidades.

Publicaciones relacionadas

Publicaciones relacionadas

A una semana de que entre en vigencia el inicio de la jornada laboral de 40 horas, que parte con una reducción de 45 a 44 horas semanales, la Dirección del Trabajo emitió una circular en la que desestimó que las empresas alargaran el horario de colación o se subdividiera los 60 minutos durante los […]

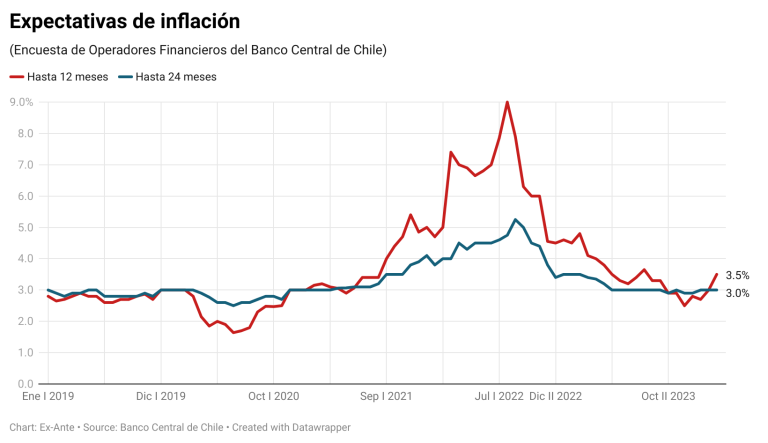

Las expectativas de bajas de tasas en el mundo se han ralentizado. Y Chile no es la excepción. Ha resultado mucho más difícil de lo esperado que la inflación se encamine hacia las metas que tienen las autoridades monetarias. Si en Chile se esperaba, en diciembre de 2023, que la variación de precios estuviese anclada […]

Si queremos responder a las verdaderas necesidades de las personas y el mercado, tendremos que cuestionarnos cómo podemos impulsar un desarrollo sostenible. Estoy convencida que una de las claves para lograrlo, es relevar la importancia de estos temas, para que sean parte del ADN de toda la estructura organizacional, en especial de la agenda de […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.

La ley de reducción de jornada de trabajo, al igual que la ley de trabajo a distancia y teletrabajo, y la ley de conciliación vida personal, trabajo y familia, atiende a nuevas figuras de organización del trabajo y de adaptabilidad en la prestación de servicios. Son normas que han permitido una mayor inserción laboral y […]