Deuda pública. El Ministerio de Hacienda decidió reperfilar la deuda pública chilena, de modo tal que tenga plazos más largos y una mayor composición en moneda local. Tal como informó Ex-Ante el 6 de octubre, la idea es retomar las características que tenía antes el Gobierno de Sebastián Piñera, y en particular antes de la serie de emisiones que se efectuaron debido al Estallido Social y sobre todo la pandemia.

Más moneda local. Para Patricio Sepúlveda, las gestiones del ministro fueron útiles para convencer a los inversionistas sobre la disposición del gobierno chileno a consolidar la estabilidad macroeconómica. Por eso, las preguntas que los inversionistas le hicieron a Sepúlveda acerca de la reciente colocación del bono sustentable en pesos “tuvieron que ver con temas puntuales de estrategia de deuda. En todo el tema macrofiscal ya el ministro había hecho su pega, así que para nosotros fue muy útil”.

-¿Cuáles en general fueron las preguntas específicas de la estrategia de deuda que hacen los inversionistas?

-El tema de la composición de moneda. Pasamos a tener 80% en moneda local en 2019, a 64% ahora. Nos preguntaron sobre nuestros planes de aquí al 2024, necesidades de financiamiento. Explicamos que estas operaciones eran para prefondear el Presupuesto de 2023, dado que este año ya está con todo financiado. También (preguntaron) por nuestros planes por seguir emitiendo bonos temáticos, en este caso este bono sostenible que era una combinación de proyectos sociales y verdes. Hubo de todo. La otra pregunta que ellos también nos hacían era sobre el vencimiento que queríamos, porque nosotros ofrecimos 2029 o 2034.

-Este bono quedó en 2034. ¿Por qué?

-Como estrategia, tenemos la intención de tener un plazo promedio de nuestra deuda, en general, de más de 11 de años.

-Tal como venía siendo el promedio antes…

-Un 2029 nos hubiese bajado en un margen. Entonces, este bono nos permite tener un plazo promedio incluso un poquito mayor. Durante la pandemia, tuvimos que colocar bonos en el mercado local a corto plazo, por los retiros de los fondos de pensiones. Por lo tanto, gradualmente nuestra visión es ir alargando los plazos en la emisión de bonos locales. Eso fue algo que nosotros queríamos destacar y todo el mundo estaba en la misma dirección: inversionista extranjero, 2034; locales, 2034, y nosotros también.

-¿Cuál sería la meta de porcentaje de deuda en moneda local?

-64% es lo que estimamos a fines de 2022. Tenemos pensado terminar el año 2023 con alrededor del 70%. Tenemos dos herramientas: una es tratar de emitir más en moneda local versus moneda extranjera. El año próximo probablemente emitamos un mínimo de 80% en moneda local, y máximo 20% en moneda extranjera. Y también tenemos la intención, aunque aún no tenemos la aprobación en el Congreso, de hacer operaciones de canje a través de derivados: es cambiar la deuda en moneda extranjera a moneda local.

-¿En pesos o en UF?

-Eso depende de la disponibilidad del mercado de derivados. Generalmente está la opción de ir tanto a pesos como en UF, pero eso lo veremos en función de plazos, de la liquidez. No tenemos preferencia en eso, pero sí en tener una mayor proporción en moneda local a lo que tenemos ahora, al llegar a 70%. Con ese swap sintético [de derivados] se logra bajar en moneda extranjera y hay más en pesos.

-En anteriores emisiones de bonos ESG, los han acompañado de una carpeta de proyectos que indica qué cosas se financian con ese bono. En este caso, ¿esto no sucedió?

-Lo que hemos hecho en emisiones anteriores es que lo hemos publicado en los días siguientes, sobre todo cuando han sido bonos sociales. Eso es lo que pensamos hacer. Cuando son bonos verdes, lo hemos publicado cuando hacemos el roadshow con inversionistas. En este caso, será muy similar en descomposición en la parte social, que va a alcanzar alrededor de un 90% de este bono; el 10% en proyectos o gastos elegibles verdes, y ahí será un mix de todos los proyectos que tenemos disponibles en el Presupuesto que pueda ser elegible.

Publicaciones relacionadas

Publicaciones relacionadas

Habiendo sido la minería el motor del desarrollo de nuestro país desde el retorno de la democracia, resulta incomprensible que el presidente del principal partido de Gobierno, Lautaro Carmona, en su Congreso Ideológico, siga repitiendo “las espectaculares ganancias de los grupos económicos locales y transnacionales se basan en una explotación indiscriminada de recursos naturales con […]

La ausencia del ministro a la cena de la minería Cesco Week 2024 por haber estado en un partido de futbolito provocó duras críticas del oficialismo y la oposición. El presidente de la Comisión de Minería, senador Juan Luis Castro (PS), dijo que es “muy lamentable la excusa, al priorizar una actividad legítima como el […]

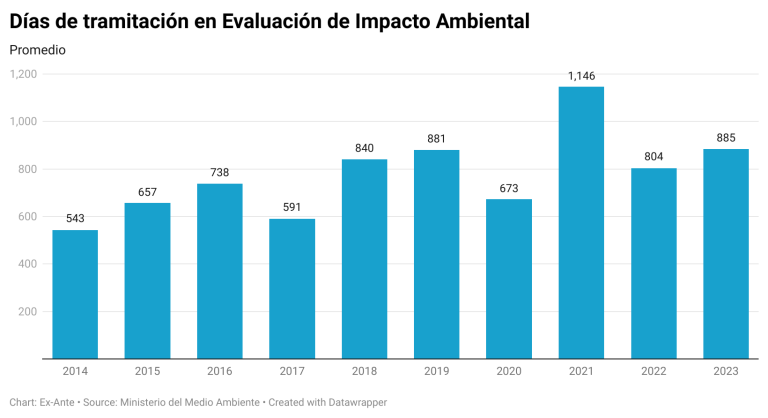

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]