Anuncio. El Presidente Gabriel Boric anunció la esperada propuesta de Reforma Previsional, la medida de política social más importante de su programa de Gobierno. La iniciativa es la tercera que conoce el país en cinco años, luego de los fallidos proyectos presentados por Michelle Bachelet en 2017 y Sebastián Piñera en 2018.

Sistema. Desde el sistema de AFP, como se conoce hoy al modelo, se pasará a un régimen que el Gobierno califica como “Sistema Mixto de Pensiones”. La diferencia está en que mientras el actual esquema tuvo su columna central en la capitalización individual (donde cada trabajador deposita el 10% de su sueldo mensual), que en 2008 fue fortalecido con un Pilar Solidario para pagar pensiones mínimas financiadas con rentas generales de la Nación, ahora se introduce la denominada solidaridad inter e intrageneracional.

Pilares. Se mantiene el pilar solidario, ahora denominado “no contributivo”, donde está la Pensión Garantizada Universal (PGU). Esa pensión se financia con rentas generales de la Nación (impuestos). El Gobierno espera elevarla desde $193.917 hasta $250 mil, cuyos recursos provendrán de la Reforma Tributaria.

APA. Habrá un organismo que se encargará de afiliar, recaudar, cobrar y pagar los beneficios. El nombre propuesto es Administrador de Pensiones Autónomo (APA).

CCI. los afiliados mantendrán su Cuenta de Capitalización Individual (CCI), tal como hasta ahora. Habrá cambios sobre qué tipo de entidad las administrará.

Fin de los multifondos. Se acaba el sistema de multifondo, que permite hoy a los afiliados escoger entre cinco tipos de riesgo (del A al E). El nuevo sistema se llamará Fondos Generacionales. Es ahora la regulación la que escogerá por las personas, según su sexo y edad, cuál es el mejor esquema de inversión para su futura pensión.

De 10% a 10,5%. Actualmente los afiliados depositan el 10% de su sueldo mensual, con ciertos topes, en su cuenta individual en una AFP. Sobre eso deben pagar una comisión que fluctúa entre 0,58% y 1,45%, según la AFP donde esté afiliado. La propuesta indica que el afiliado ya no pagará esa comisión de su sueldo mensual.

El 6%. Habrá una cotización extra equivalente al 6%, con cargo al empleador. Se aplicará en forma gradual, a razón de 1 punto porcentual por año. Se destinará al nuevo Fondo Integrado de Pensiones (fondo colectivo).

Independientes. Habrá un mecanismo de cotización simplificada para quienes son trabajadores independientes o por cuenta propia. Podrán depositar su cotización mediante su banco; por ejemplo, por medio de la Cuenta RUT del Banco Estado.

Tope. El actual tope imponible de quienes cotizan es de UF 81,6 (es decir, como máximo cotizan el 10% de ese monto). La reforma eleva ese techo al mismo tope que tiene el seguro de cesantía, que hoy es de UF 122,6.

Comisión por saldo. Hasta ahora cada cotizante paga una comisión por “flujo”, que en promedio del sistema es de 1,14%. En su lugar pagará una comisión por “saldo”; es decir, sobre el total de sus ahorros acumulados.

Fin de las AFP. Un nervio central de la propuesta del Ejecutivo es el fin de las Administradoras de Fondos de Pensiones (AFP). En rigor, esas firmas podrán transformarse: en vez de preocuparse de actividades de recaudación, cobros y pagos (pues todo lo hará ahora el APA), solo se enfocarán en la gestión del dinero de los afiliados.

Estado inversionista. Se crea un ente estatal cuyo principal objetivo es la inversión de los fondos de los afiliados. Su nombre es Inversor de Pensiones Público y Autónomo (IPPA).

El FIP. El Fondo Integrado de Pensiones se constituye con los recursos del 6% de todos los empleadores. El Ejecutivo plantea que su ventaja es que redistribuirá sus recursos para que todos los aportantes siempre obtengan una rentabilidad, pero complementará mejor las pensiones de quienes menos tienen (mirado en forma proporcional).

Mujeres. Existen al menos tres componentes relacionados con el nuevo FIP que tendrán un impacto positivo para las mujeres:

Lagunas. También se suma una cotización desde el Seguro de Cesantía para quienes estén recibiendo ese seguro, de modo tal de disminuir las lagunas previsionales.

Herencia. El nuevo FIP no permite herencia, pero sí se suma a la pensión de sobrevivencia que corresponde por fallecimiento del causante.

Renta vitalicia. Se termina la modalidad de pensión de retiro programado, que suele entregar una pensión mayor al inicio de la vida pasiva pero es decreciente. En cambio, se fortalece la renta vitalicia (monto mensual fijo, en UF), que hace que el riesgo de longevidad, rentabilidad e inflación sean asumidos por una compañía de seguros. Podrá ser heredable, pero eso implica una menor pensión; sin herencia hace que la pensión del afiliado suba. De todos modos también genera pensión de sobrevivencia para las cargas legales del trabajador.

Revisiones actuariales. Para definir cuánto irán siendo las pensiones, el proyecto de ley determina un mecanismo de revisiones actuariales. Si debido a que las proyecciones de rentabilidad son menores a las previstas, existen dos ajustes paramétricos posibles: reducir el monto de la pensión esperada o aumentar la edad de jubilación. El proyecto no dice cuál fórmula, sino que cualquiera sea deba ser sometida a tramitación parlamentaria.

Revise la presentación del Presidente Gabriel Boric

Publicaciones relacionadas

Publicaciones relacionadas

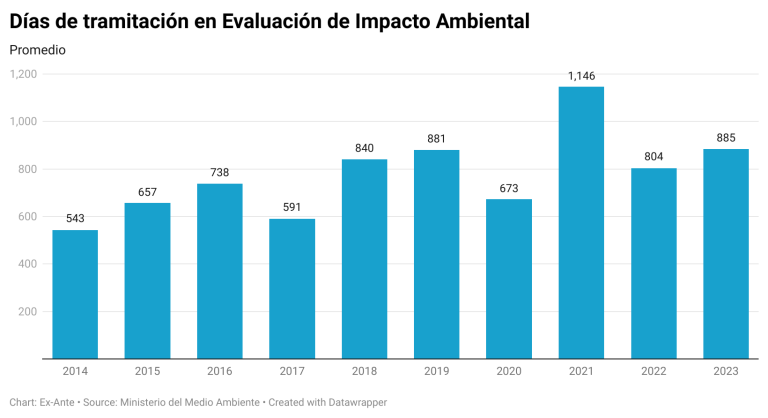

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]

Raphael Bergoeing, presidente de la Comisión Nacional de Evaluación y Productividad (CNEP), cree que es clave mejorar los sistemas de evaluación de políticas públicas. Sin esto, muchas reformas que no funcionan, o políticas que están capturadas por grupos de interés particulares, se eternizan en el tiempo.