Han pasado 16 meses desde los máximos del S&P 500 y prácticamente todas las carteras de inversión en dólares aún están con pérdidas acumuladas. A pesar de lo anterior, se respira tranquilidad a nivel de inversionistas, pero esto podría cambiar muy pronto.

En parte, es entendible la tranquilidad pues los temas de inversión y los riesgos se han ido añejando, haciendo que los inversionistas reaccionen menos frente a ellos. El mercado, además, es esencialmente optimista, por lo que el pesimismo tiene cabida sólo temporal y ya llevamos demasiado tiempo hablando de una inflación potencialmente permanente y de riesgo de recesión. Como es lógico, el mercado se ha ido inclinando progresivamente a creer que la inflación va a caer rápido y que el costo que deberá pagar la economía será más bajo de lo esperado. Las cifras económicas parecen confirmar, por el momento, esa visión: la inflación lleva 9 meses consecutivos de caída y la recesión sigue aún en proceso de aplazamiento.

Además, la tranquilidad deriva de un factor incluso más de fondo. Bajo la excusa de mantener consistencia y apuntar sólo al largo plazo, muchas carteras en la práctica no han experimentado más que movimientos cosméticos por años y estos últimos meses no han sido la excepción. Junto a esto, el 2022 fue un año extraordinario en términos de pérdida de riqueza, lo que ayudó a hacer creer que las pérdidas eran inevitables y que la gestión de la cartera hubiera ayudado poco o nada. Lamentablemente esto no es cierto. La Fed anunció que haría lo que hizo con bastante elocuencia y tiempo. Fue el mercado el que decidió activamente no creer. Haber tenido menos activos de riesgo, duración muy baja en renta fija y sectores defensivos en renta variable habría hecho una diferencia gigante, sin menoscabar en lo más mínimo la política de inversión.

Pero las cosas podrían comenzar a cambiar, pues se vienen meses potencialmente complejos y engañosos. Por mucho que los temas de inversión se estén añejando, siguen plenamente vigentes. Por el lado de la inflación, en el corto plazo las caídas debieran continuar, principalmente por la base de comparación. El mercado podría llegar a creer, incluso, que el tema ha acabado y no considerar el riesgo de rebrotes inflacionarios, especialmente si la economía sigue fuerte. Por otro lado, en el corto plazo es posible que las cifras de desempleo sigan bajas y que continúen las reducciones en las ofertas laborales, un asunto que se explicaría por la distorsión que generó el nivel extremo de estrechez en el mercado laboral. Los inversionistas podrían asumir entonces, que el proceso de desinflación se daría en un contexto de “soft landing” sin considerar que, desde cierto nivel en adelante, las reducciones en ofertas laborales vendrán inequívocamente acompañadas de más desempleo y, por lo tanto, explicadas por recesión. Finalmente, esta última parece inevitable frente a una Fed que sigue agresiva a pesar de los riesgos asociados al sistema bancario y la debilidad económica subyacente.

De acuerdo con lo expuesto anteriormente, existe la opción de que la tranquilidad derive en entusiasmo en el corto plazo, en la medida que las condiciones económicas sigan siendo aparentemente benévolas. En ese contexto, el rally en renta variable podría continuar apoyado, además, por rompimientos técnicos, liquidez y compras de inversionistas más activos. Las condiciones hacen posible, entonces, que el mercado comience a incorporar más activos de riesgo, frente a inversionistas que se verán tentados a seguir la tendencia y no mantener el foco en los fundamentales. Existe un riesgo muy elevado, sin embargo, de que ese estado de entusiasmo derive finalmente en pánico una vez que la recesión se perciba como inevitable. El mercado en estos momentos sigue sobreposicionado y los activos de riesgo no tienen incorporada una recesión en los precios. La recesión, por tanto, derivará en pánico incluso sin entusiasmo previo.

El 2022 la Fed advirtió que frenaría la economía y golpearía los portafolios de inversión. Hoy el mercado está claramente advertido de una recesión. No repita el error del 2022, gestione su cartera y prepárela para los riesgos que vienen. La mejor recomendación es mantener el foco en los fundamentales, ser disciplinado y no caer en la tentación de seguir la tendencia. La tranquilidad del mercado puede derivar en pánico con una rapidez que no de espacios para escapar a tiempo, es mejor anticiparse y estar preparado.

Publicaciones relacionadas

Publicaciones relacionadas

Los datos más relevantes los conoceremos entre el jueves y viernes. Primero tendremos el PIB estadounidense del Primer Trimestre. Los analistas se frotan las manos anticipando que el dato podría superar por lejos las proyecciones, tal como ocurrió con las ventas minoristas la semana pasada.

Si bien Chile sigue siendo atractivo en términos geológicos, tiene de las tasas impositivas más altas entre las jurisdicciones mineras mundiales, además de bajas leyes del mineral, lo que le resta competitividad. Por ello, es importante cuidar las instituciones y todos los factores para materializar las inversiones en el país.

A una semana de que entre en vigencia el inicio de la jornada laboral de 40 horas, que parte con una reducción de 45 a 44 horas semanales, la Dirección del Trabajo emitió una circular en la que desestimó que las empresas alargaran el horario de colación o se subdividiera los 60 minutos durante los […]

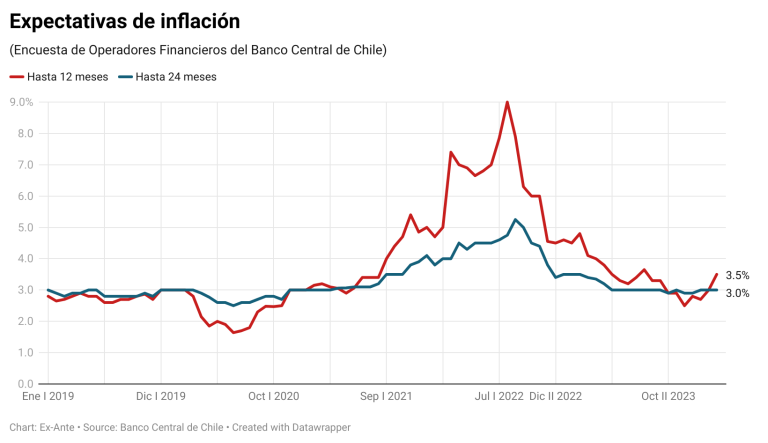

Las expectativas de bajas de tasas en el mundo se han ralentizado. Y Chile no es la excepción. Ha resultado mucho más difícil de lo esperado que la inflación se encamine hacia las metas que tienen las autoridades monetarias. Si en Chile se esperaba, en diciembre de 2023, que la variación de precios estuviese anclada […]

Si queremos responder a las verdaderas necesidades de las personas y el mercado, tendremos que cuestionarnos cómo podemos impulsar un desarrollo sostenible. Estoy convencida que una de las claves para lograrlo, es relevar la importancia de estos temas, para que sean parte del ADN de toda la estructura organizacional, en especial de la agenda de […]