Nuevo plan. La administración de Joe Biden ya presentó el más esperado de los proyectos de ley de cierre de año, mediante el cual se financian las actividades del gobierno federal. En esta ocasión los gastos suman US$ 1,7 billones.

Pensión. En Estados Unidos, los trabajadores pueden ahorrar para su pensión en distintas formas. La obligatoria es mediante una cotización al Seguro Social, administrado por el gobierno federal y que opera en formato de reparto.

Reparto. El mayor problema del Seguro Social es de sostenibilidad: en 2022, por cada beneficiario hubo 2,8 trabajadores aportantes. Cálculos de la propia institución indican que en 2035 solo habrá 2,3 trabajadores cotizantes por cada beneficiario, lo que provocará un déficit que implicará una reducción de los beneficios. “En ese momento [2035], las reservas de los fondos combinados se agotarán y los ingresos fiscales continuos serán suficientes para pagar el 80% de los beneficios programados”, dice el reporte 2022 de los administradores del fideicomiso.

Cambios. De acuerdo con la prensa norteamericana, el Secure 2.0 tiene altas chances de aprobación debido a que el oficialismo progresista y la oposición conservadora avanzaron en las bases de un pacto.

No obstante, desacuerdos en otro conjunto de medidas y gastos del proyecto de ley general (el Secure 2.0 está metido dentro de un paquete) podrían poner en peligro el despacho completo de la iniciativa antes de fin de año, lo que en todo caso ha ocurrido en períodos previos con el llamado “cierre del gobierno“.

1. Inscripción automática

A partir de 2025, la mayoría de las empresas deberán inscribir en forma automática a sus trabajadores en algún plan 401(k) y cotizar por ellos al menos el 3% del salario, pero con incrementos anuales que lleven el piso al 10%. Se trata de un impulso significativo a la capitalización y al sector privado que administra esos recursos.

En Chile, la propuesta de Reforma Previsional incluye el fortalecimiento de un mecanismo parecido, el Aporte Previsional Voluntario Colectivo (APVC), que también plantea la inscripción automática de trabajadores en un plan de ahorro.

2. Aporte estatal

Para aquellos trabajadores que ganen menos de US$ 71 mil al año, el gobierno federal de EE. UU. hará un aporte al ahorro por hasta US$ 1.000 directo como transferencia.

3. Retiros de emergencia y autopréstamo

En casos calificados de emergencia personal o familiar, un afiliado podrá retirar ahorros de su plan 401(k) sin pago de impuestos. Si repone el dinero, podrá retirar hasta US$ 1.000 al año; si no lo repone, no podrá hacer otro retiro de emergencia en tres años.

4. Ahorros para emergencia

Los empleadores podrán ofrecer cuentas de ahorro a sus trabajadores de menores sueldos, vinculadas con el ahorro para la pensión. Lo más parecido en Chile a esa combinación de productos es la Cuenta 2 en las AFP (que la Reforma Previsional elimina), solo que en Chile el empleador no interviene.

5. Plan para part-time

Se reducen los requisitos para que los trabajadores de media jornada ingresen a los planes 401(k) de las empresas.

6. Edad de retiro obligatorio

Para quienes tienen cuentas en los planes 401(k); es decir, planes privados, la edad máxima para iniciar sus retiros de recursos es 72 años. La propuesta sube esa edad a 73 años desde 2023, y a 75 años desde 2033. El objetivo de obligar a las personas a realizar estos retiros es que usen efectivamente sus ahorros en vida, y de paso paguen los impuestos diferidos en la etapa del ahorro.

7. Préstamos universitarios

Uno de los motivos por los cuales los profesionales más jóvenes tienen bajo ahorro para su pensión es que destinan un creciente presupuesto al pago de su deuda universitaria. Ahora se genera un mecanismo que ofrece a los empleadores un vía para que los pagos de la deuda se aplacen mientras sube el ahorro para la pensión de ese trabajador.

Publicaciones relacionadas

Publicaciones relacionadas

A una semana de que entre en vigencia el inicio de la jornada laboral de 40 horas, que parte con una reducción de 45 a 44 horas semanales, la Dirección del Trabajo emitió una circular en la que desestimó que las empresas alargaran el horario de colación o se subdividiera los 60 minutos durante los […]

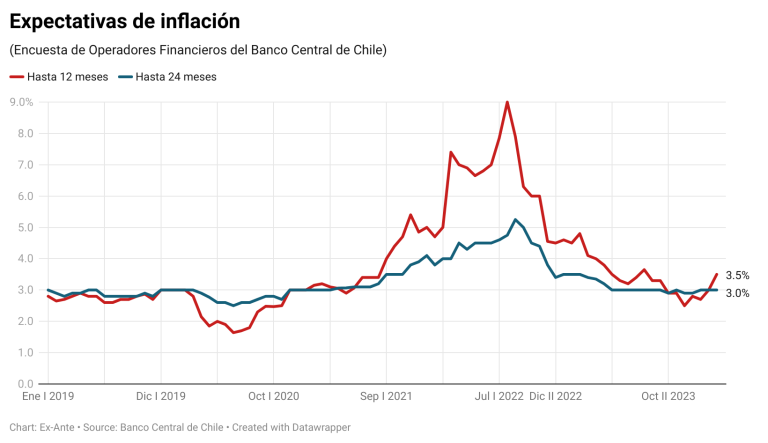

Las expectativas de bajas de tasas en el mundo se han ralentizado. Y Chile no es la excepción. Ha resultado mucho más difícil de lo esperado que la inflación se encamine hacia las metas que tienen las autoridades monetarias. Si en Chile se esperaba, en diciembre de 2023, que la variación de precios estuviese anclada […]

Si queremos responder a las verdaderas necesidades de las personas y el mercado, tendremos que cuestionarnos cómo podemos impulsar un desarrollo sostenible. Estoy convencida que una de las claves para lograrlo, es relevar la importancia de estos temas, para que sean parte del ADN de toda la estructura organizacional, en especial de la agenda de […]

Habiendo sido la minería el motor del desarrollo de nuestro país desde el retorno de la democracia, resulta incomprensible que el presidente del principal partido de Gobierno, Lautaro Carmona, en su Congreso Ideológico, siga repitiendo “las espectaculares ganancias de los grupos económicos locales y transnacionales se basan en una explotación indiscriminada de recursos naturales con […]

La ausencia del ministro a la cena de la minería Cesco Week 2024 por haber estado en un partido de futbolito provocó duras críticas del oficialismo y la oposición. El presidente de la Comisión de Minería, senador Juan Luis Castro (PS), dijo que es “muy lamentable la excusa, al priorizar una actividad legítima como el […]