Mercado financiero. La volatilidad del peso y de las tasas de interés de largo plazo es el impacto que han tenido las recientes tendencias globales en el mercado financiero chileno, dice el Informe de Estabilidad Financiera (IEF) del segundo semestre de 2022 presentado este miércoles por la presidenta del Banco Central, Rosanna Costa.

Reforma Previsional. El IEF dice esta frase: “El entorno actual más desafiante destaca la relevancia de priorizar reformas orientadas a favorecer un ahorro estable de largo plazo”. Añade que se deben “incorporar consideraciones sobre los efectos en el mercado de capitales de las iniciativas en curso. Es necesario que ellas se desarrollen e implementen con la debida gradualidad, considerando los efectos en cambios de decisiones de inversión de los agentes”.

Empresas. A nivel agregado, la carga de deudas de las empresas llegó al 119% del PIB. Se trata de un nivel similar al de fines de 2021 y menor al máximo que anotó al comienzo de la pandemia.

Hogares. Los grupos más afectados por las restricciones financieras son los hogares más vulnerables y aquellos que están financiándose con créditos rotativos. Son precisamente los grupos que destinan más porcentaje de sus ingresos al consumo y que, debido a la espiral inflacionaria y además al ciclo restrictivo de la política monetaria, también sienten un mayor impacto en lo que eufemísticamente se denominan "ajustes".

Banca. El punto central de los informes de estabilidad financiera es evaluar hasta qué punto el sistema financiero podría resistir un ejercicio de shock si determinados elementos son altamente estresados. Por eso se habla de la profundidad del mercado de capitales, de las empresas con mayor vulnerabilidad o de la capacidad de pago de los hogares.

Publicaciones relacionadas

Publicaciones relacionadas

La ausencia del ministro a la cena de la minería Cesco Week 2024 por haber estado en un partido de futbolito provocó duras críticas del oficialismo y la oposición. El presidente de la Comisión de Minería, senador Juan Luis Castro (PS), dijo que es “muy lamentable la excusa, al priorizar una actividad legítima como el […]

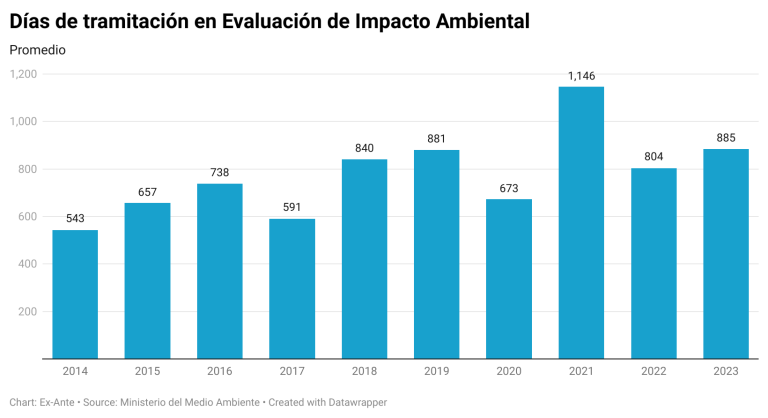

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]