Respuesta. Ex-Ante solicitó el martes 23 de agosto a la consejera del Banco Central Stephany Griffith-Jones aclarar algunos de sus dichos emitidos el lunes 22, durante un encuentro de Cajas de Chile y DF sobre el ahorro en el país.

Aclaraciones. “Las declaraciones formuladas por la suscrita en un seminario corresponden a una apreciación personal sobre la materia. En este contexto, las respuestas elaboradas consideran mis opiniones al respecto y no representan la posición oficial del Consejo del Banco Central”, dice Griffith-Jones.

-¿De dónde proviene la información de que la banca comercial no estaría ofreciendo depósitos a plazo, o no suficientemente atractivos, a las personas?

-La referencia hecha en el seminario dice relación con la reducida oferta de cuentas de ahorro en UF y otras alternativas que respondan a las necesidades de los respectivos perfiles de clientes que se aprecia en el mercado, donde el BancoEstado mantiene una posición relevante sin perjuicio del interés que han manifestado otros actores bancarios y no bancarios.

En este contexto, la reciente normativa que flexibiliza la regulación sobre cuentas de ahorro, emitida en junio, representa una oportunidad para ampliar la cobertura de estos instrumentos y desarrollar alternativas más flexibles considerando que la incorporación de tecnología puede contribuir reducir los costos de operación asociados a estos instrumentos.

-Sobre la siguiente afirmación: “Si no pueden ofrecer UF más medio por ciento, o una UF misma, que sería el ideal, [podrían] ofrecer tasas de interés más altas para atraer a mayores ahorrantes, dado que la TPM hoy está en casi 10%. Y tienen fuentes de financiamiento a veces mucho más baratas que eso los bancos comerciales”. ¿Cuál es la tasa de interés con que se financian los bancos comerciales y cuál sería un diferencial apropiado para ofrecer a los ahorrantes?

-El sector bancario analiza la rentabilidad de los productos que ofrece en función del margen de interés que puede obtener, pero también en relación con los costos de gestión y administración de estos productos.

Además, los bancos buscan mantener una estructura entre activos y pasivos en UF que les permita conseguir la mayor protección posible frente a las variaciones de la inflación. En este sentido, es importante considerar la disponibilidad y posibilidades de los bancos de invertir en instrumentos en UF de largo plazo.

En este contexto fue que indiqué que, a mi juicio, sería deseable que la banca pudiera realizar los mayores esfuerzos posibles por ampliar las alternativas de ahorro disponibles para las personas. Este rol históricamente lo ha cumplido el BancoEstado que participa en más del 90% de la oferta de cuentas de ahorro en el país. Al respecto, la reciente modernización a la regulación sobre cuentas de ahorro, impulsada este año por el BCCh, tiene como principal objetivo contribuir a incentivar a los bancos y cooperativas a participar en la oferta de cuentas de ahorro, que son especialmente relevantes para segmentos de la población con menor bancarización:

-Sobre esta afirmación: “… y las personas de ingresos mayores pueden ver que tal vez no es necesario refugiarse en cuentas en dólares, que muchas veces las dejan en los mismos bancos aquí en Chile, pero que ya significan una especie de salida de la moneda, que nos debilita la moneda y nosotros necesitamos parar ese debilitamiento”. ¿Podría elaborar respecto del grado de debilitamiento del peso por causa del refugio en cuentas en dólares de las personas mayores ingresos?

-Como he planteado en otras ocasiones, es necesario seguir estudiando incentivos para el ahorro en pesos, como alternativas a las cuentas en dólares, porque estas últimas pone presión sobre el tipo de cambio, mientras que el ahorro en pesos ayuda a profundizar el mercado de capitales chileno, que es lo que queremos para facilitar el financiamiento a hogares y empresas. Al igual que en este seminario, también he señalado que sería bueno que fueran incentivos más amplios que en el sistema bancario, incluyendo las cajas de compensación, por ejemplo.

Asimismo, lo anterior no obsta a que los bancos aumenten la oferta de cuentas corrientes y otros depósitos en dólares en escenarios en los cuales clientes de mayor sofisticación financiera busquen resguardos frente a una mayor volatilidad de esa divisa, o bien frente a la posibilidad de escenarios de depreciación de la moneda local.

En todo caso, para que los bancos locales puedan ofrecer cuentas en dólares directamente a sus clientes en Chile, tienen, como contrapartida, que aumentar sus depósitos en bancos en el exterior.

En este contexto, si bien no se discute la racionalidad de este tipo de productos y los beneficios para determinados segmentos de clientes, el objetivo de política pública debiera orientarse a ampliar la oferta de productos de ahorro para segmentos amplios de la población.

Publicaciones relacionadas

Publicaciones relacionadas

Habiendo sido la minería el motor del desarrollo de nuestro país desde el retorno de la democracia, resulta incomprensible que el presidente del principal partido de Gobierno, Lautaro Carmona, en su Congreso Ideológico, siga repitiendo “las espectaculares ganancias de los grupos económicos locales y transnacionales se basan en una explotación indiscriminada de recursos naturales con […]

La ausencia del ministro a la cena de la minería Cesco Week 2024 por haber estado en un partido de futbolito provocó duras críticas del oficialismo y la oposición. El presidente de la Comisión de Minería, senador Juan Luis Castro (PS), dijo que es “muy lamentable la excusa, al priorizar una actividad legítima como el […]

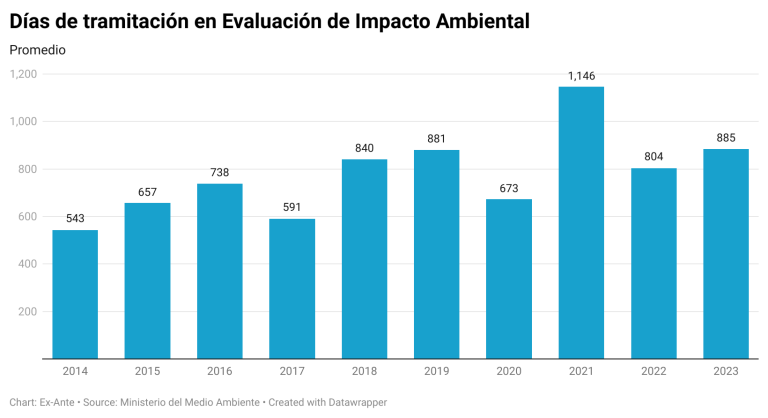

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]