Proyecto. El Banco Central trabaja desde hace meses en la identificación de los beneficios y riesgos que podría tener la creación de una moneda digital de uso masivo por el público general.

Moneda digital versus virtual. La Moneda Digital del Banco Central (MDBC) corresponde a un dinero emitido por el Banco Central de Chile. Visto así, existe el respaldo de una institución formal acerca de su valor, tal como ocurre con las monedas y billetes físicos.

Minorista. Para ponerlo en contexto, existe el dinero mayorista y el dinero minorista. El dinero mayorista involucra grandes transacciones, y el Banco Central ha usado dinero digital en esas grandes operaciones con la banca comercial por años.

Beneficios y riesgos. En su informe de mayo, el Banco Central resumió de la siguiente manera los beneficios y riesgos que advierte con la MDBC:

Actividades. A partir del informe de mayo, el Banco Central planteó tres avenidas para conseguir información sobre cómo podría adoptarse la MDBC. En su respuesta a Ex-Ante, informa lo siguiente:

Mesas de Trabajo

Encuesta

Workshop y conversatorios

View this post on Instagram

Publicaciones relacionadas

Publicaciones relacionadas

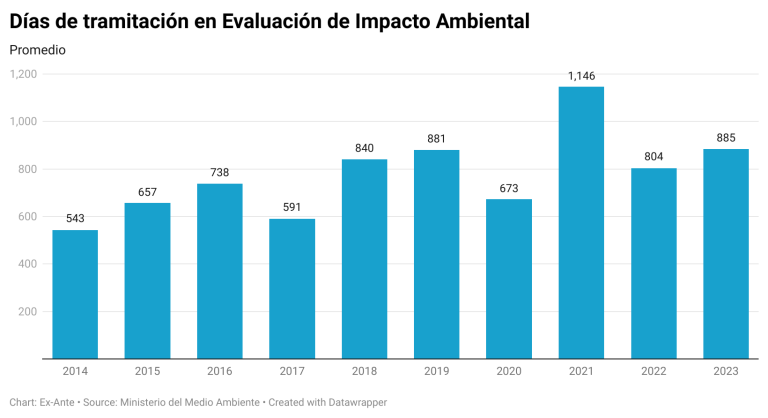

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.