“Las probabilidades que Estados Unidos caiga en recesión subieron al 50%”. Así, ya son tres los grandes bancos de inversión que reconocen el riesgo que enfrenta hoy la economía norteamericana. Esta vez fue el CEO de Morgan Stanley, James Gorman, quien aseguró que era “inevitable que esta inflación no fuera transitoria”. Se suma así a JP Morgan y Goldman Sachs que también se han referido al crucial momento económico que enfrenta el país.

Los mercados aún no pueden reponerse del alto IPC publicado el viernes. Se esperaba 8,3% anualizado y llegó al 8,6% en mayo. Es demasiada la decepción. Justo, cuando este martes comienza la reunión de dos días de la Reserva Federal de Estados Unidos. Es el gran hito de esta semana.

Los datos hoy sustentan la idea que Jerome Powell y la FED podrían sorprender este miércoles con un aumento de 75 puntos básicos. Algo inédito en la política monetaria norteamericana. Pero no imposible. Clave será leer qué nos dice Powell en su conferencia de prensa… qué tan dispuesto está a mantener el tono hawkish para controlar la inflación y qué tan agresivo puede ser sin afectar el ya mermado crecimiento norteamericano.

Y en este compás de espera, todas las empresas que dan signos de debilidad o aquellas que dependen de flujos futuros, como las tecnológicas o las “growth”, caen y caen. Además, esta semana tenemos datos macro relevantes como las ventas minoristas. Por eso, la recomendación de los estrategas es buscar sectores defensivos.

Las consecuencias han sido severas incluso en las criptomonedas. Este lunes, la plataforma británica Celsius Networks suspendió los rescates y transferencias en sus cuentas. Un verdadero “corralito” como lo definió la prensa europea. Además, Binance, otra plataforma de intercambio de criptomonedas también suspendió los retiros de sus cuentas.

Hitos de la semana

MARTES 14

MIERCOLES 15

JUEVES 16

VIERNES 17

Recibe todos nuestros análisis al mundo de los mercados suscribiéndote a After Office, nuestro newsletter de economía.

Publicaciones relacionadas

Publicaciones relacionadas

A una semana de que entre en vigencia el inicio de la jornada laboral de 40 horas, que parte con una reducción de 45 a 44 horas semanales, la Dirección del Trabajo emitió una circular en la que desestimó que las empresas alargaran el horario de colación o se subdividiera los 60 minutos durante los […]

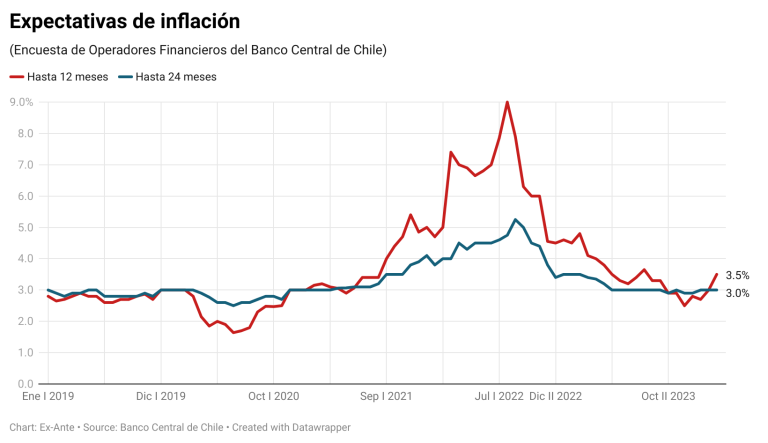

Las expectativas de bajas de tasas en el mundo se han ralentizado. Y Chile no es la excepción. Ha resultado mucho más difícil de lo esperado que la inflación se encamine hacia las metas que tienen las autoridades monetarias. Si en Chile se esperaba, en diciembre de 2023, que la variación de precios estuviese anclada […]

Si queremos responder a las verdaderas necesidades de las personas y el mercado, tendremos que cuestionarnos cómo podemos impulsar un desarrollo sostenible. Estoy convencida que una de las claves para lograrlo, es relevar la importancia de estos temas, para que sean parte del ADN de toda la estructura organizacional, en especial de la agenda de […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.

La ley de reducción de jornada de trabajo, al igual que la ley de trabajo a distancia y teletrabajo, y la ley de conciliación vida personal, trabajo y familia, atiende a nuevas figuras de organización del trabajo y de adaptabilidad en la prestación de servicios. Son normas que han permitido una mayor inserción laboral y […]