Hasta ahora mucho se ha hablado del “pacto fiscal”, que no es más que una nueva reforma tributaria para aumentar la recaudación, en un momento macroecómico más que complicado, caracterizado por el bajo crecimiento, contracción económica y una alta inflación.

Cuando hablamos de la brecha de recaudación con respecto a los países de la OCDE, se menciona que con esta reforma se espera recaudar un 4% del PIB. Un número que a varios no les dice mucho, porque la realidad es que se puede vivir tranquilamente sin saber a cuánto dinero corresponde un 4% del PIB. Por lo demás para varios de quienes sí sabemos a cuánto dinero corresponde, nos puede parecer igualmente complicado dimensionar esa cifra.

Suponer que una reforma de estas proporciones no alterará las decisiones de inversión y ahorro de los diferentes agentes o para decirlo de manera algo más elegante que los agentes se mantendrán indiferentes frente a los cambios propuestos es, a mi parecer, algo ingenuo. Los datos de las reformas anteriores, que son muchas, dejan claro que las mismas no son neutras ya que por lo general los agentes tienden a modificar sus conductas ante cambios en las condiciones o reglas de juego.

Es decir, a veces es mejor hablar en simple para que las conclusiones sean más contundentes y claras. Se persigue un aumento de la recaudación del 20% en momentos en que se crean cada vez más empleos informales, la economía se contrae y la inflación supera por lejos la meta del Banco Central. No parece un win-win para todas las partes este 20% adicional que nos reclama el socio.

Publicaciones relacionadas

Publicaciones relacionadas

A una semana de que entre en vigencia el inicio de la jornada laboral de 40 horas, que parte con una reducción de 45 a 44 horas semanales, la Dirección del Trabajo emitió una circular en la que desestimó que las empresas alargaran el horario de colación o se subdividiera los 60 minutos durante los […]

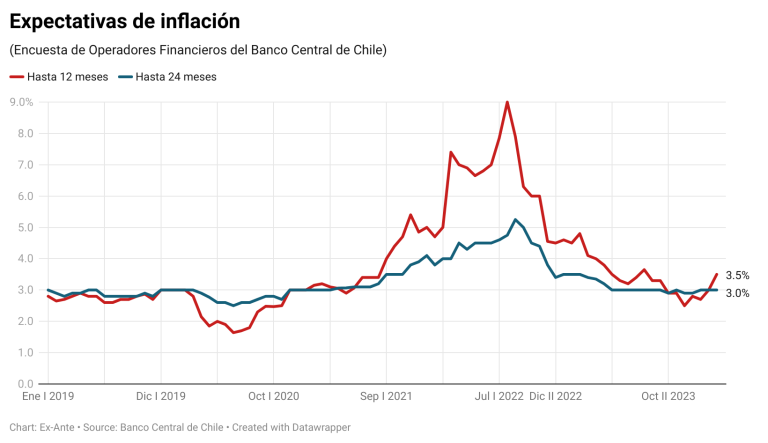

Las expectativas de bajas de tasas en el mundo se han ralentizado. Y Chile no es la excepción. Ha resultado mucho más difícil de lo esperado que la inflación se encamine hacia las metas que tienen las autoridades monetarias. Si en Chile se esperaba, en diciembre de 2023, que la variación de precios estuviese anclada […]

Si queremos responder a las verdaderas necesidades de las personas y el mercado, tendremos que cuestionarnos cómo podemos impulsar un desarrollo sostenible. Estoy convencida que una de las claves para lograrlo, es relevar la importancia de estos temas, para que sean parte del ADN de toda la estructura organizacional, en especial de la agenda de […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.

La ley de reducción de jornada de trabajo, al igual que la ley de trabajo a distancia y teletrabajo, y la ley de conciliación vida personal, trabajo y familia, atiende a nuevas figuras de organización del trabajo y de adaptabilidad en la prestación de servicios. Son normas que han permitido una mayor inserción laboral y […]