El precio del dólar ha vuelto a concentrar las miradas… La moneda norteamericana frente a sus pares desarrollados, está en sus máximos de los últimos 20 años, principalmente por las expectativas de un agresivo ajuste monetario de Estados Unidos. En Chile, sólo en la última semana subió cerca de $50. Hoy volvió a superar los $872 y el mercado empieza a evaluar los niveles de “incomodidad” para el Banco Central.

Hablamos con Joaquín Sporke, director Productos Transaccionales de BTG Pactual Chile sobre las opciones de niveles técnicos que maneja el mercado y el rol que juega el cobre y el diferencial de tasas en los precios actuales.

-¿Qué ha pasado en Chile con el dólar? Desde la inflación de Estados Unidos que conocimos hace una semana hasta la decisión de la FED de este miércoles, hemos pasado por una verdadera montaña rusa?

-El viernes pasado, antes de conocerse el IPC de EE.UU., el dólar estaba en $824, con el dato saltó a $845. El lunes saltó a $860 y llegó posteriormente a $875. Estamos hablando de un alza de $50 en menos de una semana y la razón de eso viene explicada por la fortaleza del dólar a nivel global. Todas las monedas han sufrido, pero el peso -dentro de la canasta de monedas latinoamericanas- ha sufrido algo más, principalmente porque los extranjeros tenían una posición comprada en el peso muy importante y salieron a cerrarla de manera masiva en la última semana.

Este flujo, junto con las compras de actores locales, tuvo un impacto muy significativo que llevó al tipo de cambio a los niveles que se están transando en estos minutos; $870 y aun no se ve que estos flujos se reviertan en lo inmediato. Ayer (miércoles) parecía que llegábamos al punto más negativo, después de la reunión de la FED. Pero hoy los mercados amanecieron de nuevo a la baja y el dólar operando en sus máximos de la última semana con flujos importantes que siguen siendo de los actores que te mencionaba.

-¿Por qué ha aumentado tanto la volatilidad intradía?

-Hay flujos inusualmente altos en el tipo de cambio esta semana. Días de US$1.700 a US$1.800 millones al día -el promedio son US$1.200 millones- flujos tremendamente importantes. El peso hace rato transa más en línea con monedas más volátiles que las ‘no volátiles’. Y, en ese sentido, estos volúmenes inusuales y cierre de posiciones masivas explican esta volatilidad tan relevante y flujos que pueden mover al mercado $10 en un día son los que están gatillando esta volatilidad extrema.

-¿Qué rol jugará el precio del cobre y el diferencial de tasas con EE.UU. de aquí en adelante?

-Haciendo un análisis más largo, la verdad es que el rol ha sido bastante escaso en el precio del dólar. Hemos tenido un cobre que si bien ha tenido una corrección significativa estos últimos meses, se encuentra transando en niveles históricos bastantes altos. Sobre las tasas, la última vez que tuvimos este diferencial fue en 2008 y el peso estaba en $450. Hoy estamos en $850 con diferencial similar al de entonces y el cobre también bastante alto.

Entonces, nos preguntamos en base a qué ha estado transando el peso en Chile y esto se responde viendo el dólar a nivel global que se encuentra en máximos de los últimos 20 años. La correlación del peso con respecto al movimiento del dólar a nivel global ha aumentado significativamente en este último ciclo de depreciación del peso o de apreciación del dólar global.

Hay que ver en el futuro si es que volvemos a tener esta correlación histórica o seguiremos con un tipo de cambio más indexado al movimiento del dólar global y a lo que realice EE.UU. en su política monetaria. A ratos sí se da esta correlación (cobre y diferencial), pero si uno mira una tendencia un poco más larga, el peso de ha desacoplado de dichos argumentos históricos que sugieren que debiera estar bastante más apreciado de lo que está hoy día.

-¿Niveles técnicos relevantes con esa base fundamental?

-Después de este sell off hemos encontrado una suerte de resistencia en $870 incluso llegó a $875. Estamos muy cercanos a los máximos históricos del año pasado, después de la segunda vuelta presidencial. Estamos prácticamente en los mismos niveles y eso marca un nivel técnico relevante en esta zona. Si llegamos a romper la zona entre $870 – $875 estamos abiertos a la zona de $900 como un nivel más psicológico que técnico. No hay historia técnica para justificar un precio entre medio y ahí el siguiente nivel llevaría a un cierre de posiciones masivos hasta los $900. Y a la baja, seguimos viendo $850 como zona de pivot relevante. Si las cosas van tranquilas en los próximos días podríamos volver a situarnos cercanos en esta zona, como un centro de gravedad del equilibrio que se podría volver a formar en Chile. De ahí, un nivel muy fuerte por abajo que aparece más de largo plazo es $830.

-¿Qué impacto tienen estos niveles en la inflación?

-Todos los bienes importados tienen indexación al dólar. Somos una economía abierta y lo que sucede en los mercados globales, en las monedas y en las materias primas tiene un impacto relevante en los precios. Así que sin duda que este dólar elevado tiene un traspaso hacia los costos de importaciones y eso en algún minuto puede seguir generando desequilibrios y presiones inflacionarias -que ya está descontrolada- en niveles incómodos para el Banco Central.

-¿En qué nivel podría intervenir el Banco Central?

-El mandato del Banco Central es estabilidad, más que un precio del dólar específico. En ese sentido, lo que se ha conversado mucho en estos años -con mercados inusualmente volátiles- más allá de un nivel puntual del dólar, es la volatilidad que éste tiene. Eso sí genera inestabilidad en el mercado financiero y en general en la formación de precio y eso, eventualmente, podría llevar al Banco Central a intervenir. Es algo que ha tomado fuerza en el mercado esta última semana en particular. Creo que aún es muy luego.

La volatilidad ha subido bastante, pero no está niveles de intervenciones anteriores. Es un tema que está arriba de la mesa podría ocurrir, pero no aún. Es difícil poner escenarios, si se da una ruptura de $870-$875 y salta $25 y se va a la zona de $900, eventualmente la situación podría gatillar venta masiva de pesos, compra masiva de dólares, cierre de posiciones y ahí el Banco Central realizar algún tipo de intervención para controlar la volatilidad.

-¿Podríamos fijar el nivel de incomodidad en $870?

-En $900 diría yo. El tipo de cambio se ha movido en línea con el dólar a nivel global. Es difícil intervenir cuando el movimiento es externo. La última intervención fue en octubre de 2019 con algo netamente interno. Si la FED sube la tasa de manera agresiva o vemos sell off más relevante, probablemente una intervención va a tener escaso efecto. No va a tener la capacidad de contener esa volatilidad. Por eso es compleja la decisión cuando el shock viene de factores externos. En ese sentido creo que tiene ser más extremo para tomar esa decisión y claro $900 empieza a ser un nivel en que tendría más sentido.

-¿Cómo se daría una posible intervención? ¿En qué etapas?

-En general las intervenciones verbales han tenido gran eficacia en el pasado. El mercado pone nivel de techo cuando el Banco Central muestra incomodidad y después lo más simple es salir a liquidar dólares. En ese sentido, lo que hizo en 2019 fue ambas cosas, verbal y vender dólares que recompró el año pasado, en parte. Entonces lo más lógico es seguir esos pasos y después hay otras medidas más complejas y técnicas que también puede usar.

Publicaciones relacionadas

Publicaciones relacionadas

A una semana de que entre en vigencia el inicio de la jornada laboral de 40 horas, que parte con una reducción de 45 a 44 horas semanales, la Dirección del Trabajo emitió una circular en la que desestimó que las empresas alargaran el horario de colación o se subdividiera los 60 minutos durante los […]

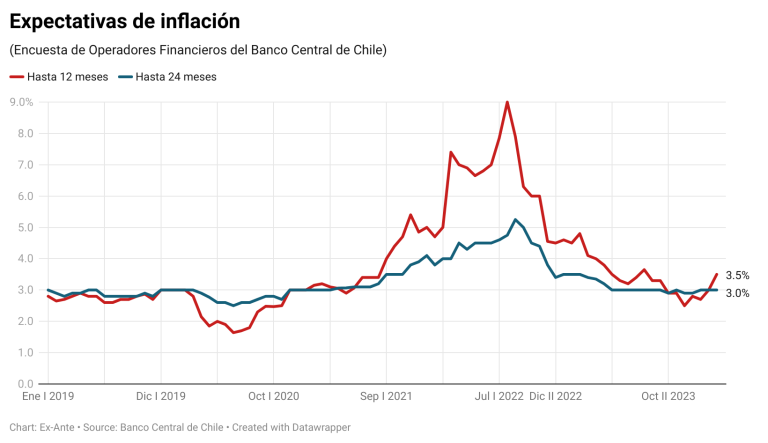

Las expectativas de bajas de tasas en el mundo se han ralentizado. Y Chile no es la excepción. Ha resultado mucho más difícil de lo esperado que la inflación se encamine hacia las metas que tienen las autoridades monetarias. Si en Chile se esperaba, en diciembre de 2023, que la variación de precios estuviese anclada […]

Si queremos responder a las verdaderas necesidades de las personas y el mercado, tendremos que cuestionarnos cómo podemos impulsar un desarrollo sostenible. Estoy convencida que una de las claves para lograrlo, es relevar la importancia de estos temas, para que sean parte del ADN de toda la estructura organizacional, en especial de la agenda de […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.

La ley de reducción de jornada de trabajo, al igual que la ley de trabajo a distancia y teletrabajo, y la ley de conciliación vida personal, trabajo y familia, atiende a nuevas figuras de organización del trabajo y de adaptabilidad en la prestación de servicios. Son normas que han permitido una mayor inserción laboral y […]