Impacto. La caída de los bancos SVB y Signature Bank el fin de semana en Estados Unidos puso a los mercados dando vueltas alrededor de la incertidumbre sobre potenciales riesgos financieros sistémicos. Un tercer banco, First Republic Bank, se sumergió además en una desvalorización bursátil que ha contagiado a otras firmas regionales.

Banca chilena. El gerente de Estudios de la Asociación de Bancos (ABIF), Matías Bernier, dice a Ex-Ante: “El factor diferenciador clave en Chile es que los bancos incorporan en sus políticas internas una permanente evaluación de su liquidez y de su posición de capital. La regulación establece directrices en este sentido, acordes con los principios de Basilea. De manera permanente se están evaluando las potenciales pérdidas asociadas a cambios de tasas de interés y con qué holguras cuenta para cumplir con las obligaciones de corto y mediano plazo, tanto en escenarios probables como en escenarios de adversos o ‘de estrés'”.

Efectos en Chile. Si la Fed detiene su política restrictiva, ¿debe el Banco Central de Chile (BCCh) activar un nuevo plan? Tres economistas en Chile responden:

Igal Magendzo, economista jefe y socio de Pacífico Research:

“Hay que distinguir entre la búsqueda de refugio en tasas soberanas y monedas de países desarrollados, lo que llamamos risk-off, y perspectivas de caída en tasas e inflación, aunque están vinculados. Lo primero es producto de la incerteza de cuáles serán las consecuencias para el mercado y son fenómenos que se revierten si el mercado se tranquiliza. Es lo que están tratando de hacer las autoridades económicas.

“Lo más probable es que este no sea un evento sistémico. Pero al mismo tiempo muestra que tasas de interés no tan altas pueden tener un efecto financiero importante y quizás no sea necesario para la Fed subirlas mucho para provocar una desaceleración de la economía y la respectiva caída en inflación, dado el alto nivel de deuda en general”.

“El BCCh no va a bajar la TPM sin antes ver que la inflación caiga. Además, el tipo de cambio le juega en contra. Aun si hay una debacle, el BCCh esperaría a estar seguro de que no son fenómenos transitorios e intervendrá con medidas de liquidez si es necesario; así lo hizo en 2008/09”.

Hugo Osorio, socio de Portfolio Capital:

“A juzgar por el comportamiento del mercado de Treasuries, el mercado está haciendo una fuerte apuesta a que la Fed no sólo no subirá tasas en la próxima reunión del 21 y 22 de marzo, sino a que el proceso de contracción monetaria ha acabado”.

“Lo anterior arrastrará a los bonos locales y podría llevar a economistas y analistas locales a suponer que el Banco Central de Chile seguirá un curso similar, acercando en el tiempo el momento en que la autoridad comience con el proceso de expansión monetaria. Sin embargo, podría haber un error importante en esa apuesta. La inflación no necesariamente va a converger con mayor seguridad o rapidez producto de lo sucedido con SVB”.

“Lamentablemente la Fed ha demostrado ser excesivamente data dependent y una sorpresa positiva en inflación, junto con el problema del sistema bancario, podrían llevar a la Fed a cometer el error de poner una pausa. Eso podría llevar al Banco Central a acelerar el proceso de baja de tasas. Creemos que sería un error que trae el riesgo de un descontrol en la inflación”.

Sebastián Ronda, economista de Altafid:

“Incluso si la Fed no cambia su política, la política monetaria chilena podría modificarse si la incertidumbre en los mercados deprecia demasiado el peso. El IPoM de marzo será fundamental para comprender en mayor profundidad la lectura que hace el BCCh a estos eventos”.

“El BCCh tiene una política monetaria autónoma que, a diferencia de la Fed, tiene una meta inflacionaria claramente definida. Además, la política monetaria chilena ha logrado credibilidad a través del cumplimiento de su meta. Dicha credibilidad es particularmente importante para una economía emergente como la chilena”.

“El BCCh sí podría modificar su actual política monetaria en función de lo que haga la Fed, principalmente por lo que ocurra con el tipo de cambio, el cual depende parcialmente de las decisiones locales y extranjeras. De este modo, el BCCh podría postergar el recorte de su tasa por un tiempo mayor al esperado”.

El colapso. Esta mañana el Silicon Valley Bank (SVB) informaba: “El lunes 13 de marzo de 2023 , la FDIC [Corporación Federal de Seguros de Depósitos] transfirió todos los depósitos, tanto asegurados como no asegurados, y sustancialmente todos los activos del antiguo Silicon Valley Bank de Santa Clara, California, a un ‘banco puente’ de servicio completo operado por la FDIC recientemente creado en una acción diseñada para proteger a todos los depositantes de Silicon Valley Bank”.

Publicaciones relacionadas

Publicaciones relacionadas

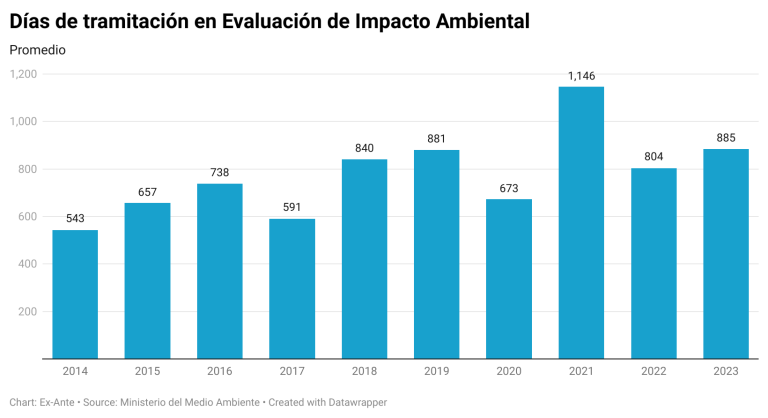

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]

En un nuevo After Office: Investing, Catalina Edwards conversa con la vicepresidenta ejecutiva de Personas del Banco Santander para analizar el rol de la institución en la industria financiera, con énfasis en sus condiciones laborales certificadas por Top Employer, además de profundizar en las transformaciones que ha implicado este tipo de prácticas.