¿Qué significa? Los bancos deberán poner como impacto potencial un capital o disminuir préstamos por unos US$ 1.550 millones para cumplir con los ratios exigidos por la autoridad para lo que se denomina el patrimonio efectivo por activos ponderados por riesgo. Esto si el banco está en el límite de 10,5% que actualmente se le exige. Un monto informado a marzo de 2023 por parte de la banca de US$ 310 mil millones.

Las dudas. Para los agentes bancarios y financieros resulta confuso el mensaje de la autoridad debido a que dice claramente que “las pruebas de tensión del sistema bancario”, que se presentan en el Informe de Estabilidad Financiera dan cuenta “de la solvencia de la banca” y que esta “se encuentra con un nivel de provisiones y capital suficiente para enfrentar un escenario de tensión severo”. Es decir, la autoridad dice que sometida a escenarios en que podría a ver una crisis financiera, alzas en el dólar o de tasas, por ejemplo, la banca es resiliente, pero aun así aplica una medida “preventiva”.

Deterioro externo. La única justificación de la autoridad monetaria está en el ámbito externo y en el deterioro de las condiciones financieras desde fines del año pasado, “lo que ha elevado la incertidumbre sobre su evolución futura”.

Coordinación. La decisión respecto del nivel de cargo de RCC y plazo de implementación de la medida cuenta con el informe del supervisor bancario. En este caso, la Comisión para el Mercado Financiero (CMF) está coordinada con el BCCh, a través de un informe previo favorable de su decisión. Asimismo, debe monitorear y fiscalizar el cumplimiento de la exigencia de capital adicional.

Publicaciones relacionadas

Publicaciones relacionadas

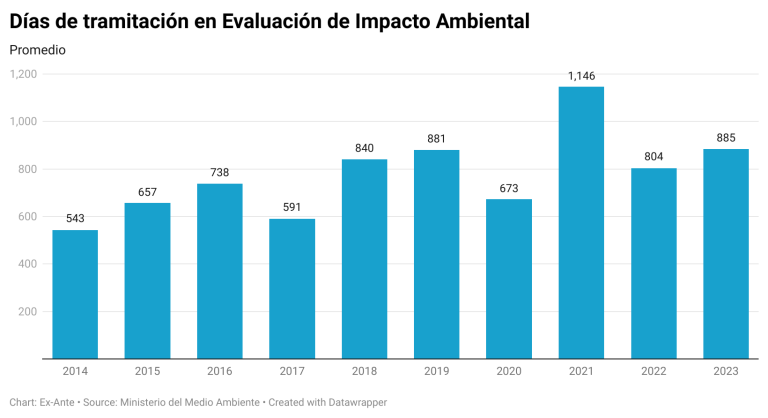

Un promedio de 885 días es lo que se demoran los proyectos que se someten a la Evaluación de Impacto Ambiental, de acuerdo a los datos presentados por el Ministerio de Medio Ambiente en la discusión del proyecto de ley que busca fortalecer la institucionalidad ambiental y mejorar su eficiencia. Por su parte, los proyectos […]

El analista de The Economist Intelligence Unit, Nicolás Saldías, explica el descenso en el puntaje de Chile en el ranking para hacer negocios. Al respecto dice que “la incertidumbre política es una de las peores cosas para una economía, ya que pocos estarán dispuestos a invertir en proyectos grandes, que son clave para el desarrollo […]

Pese a haber sido invitado a la cena de la minería Cesco Week 2024, una de las más relevantes de esta industria a nivel mundial, el ministro de Economía se ausentó. Desde el Ministerio señalaron que “el ministro tenía un compromiso familiar y se excusó con anticipación de la cena”. Sin embargo, mientras se realizaba […]

Una de las voces independientes más respetadas del sector minero, Juan Carlos Guajardo, sostiene que “según lo que hemos calculado, Chile pasó a ser un país con las tasas más altas de impuestos de los distritos mineros importantes. Entonces, eso no hay que tomárselo a la ligera”. El director ejecutivo de Plusmining agrega que “hay […]

Raphael Bergoeing, presidente de la Comisión Nacional de Evaluación y Productividad (CNEP), cree que es clave mejorar los sistemas de evaluación de políticas públicas. Sin esto, muchas reformas que no funcionan, o políticas que están capturadas por grupos de interés particulares, se eternizan en el tiempo.