Los economistas y analistas en general llevamos una buena cantidad de tiempo errando de manera más amplia que lo habitual en las proyecciones económicas y financieras. Han sido duros los golpes a la convicción con la que se arman los escenarios para discusiones de presupuestos, tanto a nivel de las empresas como del Gobierno. Los hogares tampoco han escapado a este contexto económico más enredado.

A pesar de estos duros antecedentes, en las últimas semanas se reanimaron las discusiones sobre quién tiene la razón sobre lo que ocurrirá el 2023, a pesar de que los niveles de convicción debieran seguir “bajo observación”.

Es cierto que el ambiente se ha movido rápidamente hacia mayor crecimiento global, aunque con un escenario de inflación más complejo de lo esperado a la fecha y, como resultado, bancos centrales elevando el tono sobre los niveles de tasas de interés que aplicarían este año, sugiriendo que la batalla está lejos de terminar. Si bien todo esto genera una sensación de buenas noticias para la economía local, nuevamente el panorama se complica para los analistas y para quien se dedique a tratar de predecir hacia donde vamos en 2023. El 2022 cerró mejor de lo esperado, el 2023 partió con buen pie, pero esto solo comienza. Si bien las proyecciones económicas y financieras siempre son complejas, con la experiencia de los últimos dos años -particularmente difíciles para este oficio- se recomienda mayor cautela, aunque parezca obvio decirlo.

Y cuando todos pensábamos que se iban despejando algunas dudas sobre la ruta que seguiría la economía real, las tasas de interés, las bolsas y el tipo de cambio (sensación que siempre tiene corta duración y un fin más bien amargo), cae un banco en EE. UU. y, mientras escribo esta columna, los reguladores aún no deciden qué hacer con los depositantes desprotegidos y surgen el listado de clásicas preguntas: ¿de qué tamaño es el banco?, ¿quién sufre con su caída?, ¿tendrá ramificaciones al resto del mercado? Como estamos hablando de un shock en EE. UU., los efectos serán muy relevantes para sus mercados, pero también para el resto del mundo que es gobernado por las condiciones de acceso a liquidez y crédito a nivel global. Usualmente, las repercusiones van más allá de los impactos obvios.

Así, todo comienza a moverse en sentido contrario al que estábamos viendo: el mundo busca refugio, se caen las tasas en EE. UU., se fortalece el dólar, los commodities caen, y todo se nubla. Precisamente cuando la mayoría de los analistas nos entusiasmábamos con mejores cifras, tal parece que hay que poner algo de paños fríos hasta ver cuánto escala el problema. En suma, esto no termina hasta que termina y el 2023 recién comienza (qué decir del 2024).

A nivel local las cosas no son muy distintas. Extensas reuniones, ajustes de último minuto y otras sorpresas nos recuerdan que seguimos con un escenario extremadamente abierto. Algunos pensarán que para bien, otros para mal. Lo que está claro es que los niveles de incertidumbre continúan altos y, si bien las decisiones de más largo plazo no debieran marearse con peleas coyunturales, hay bastantes temas estructurales en juego que hacen más lenta la toma de decisiones. Piense en las empresas, pero también en el Gobierno y su agenda de políticas públicas.

Entonces, parece más válido que nunca esperar lo mejor y prepararse para lo peor. Esto debería aplicar para las personas, las empresas y el Gobierno, tanto para decisiones de inversión como de consumo. Se debe valorar seriamente la diversificación, medir bien los riesgos, incorporarlos en las decisiones de corto y mediano plazo y ser conservadores. No estaría de más analizar escenarios alternativos, tener un plan B, dado que muchas veces nada resulta como se espera. Y como las agendas de los gobiernos son de lo más relevante para las decisiones de todos los sectores, esto toma mayor peso, y no queda más que recordar que todo no termina hasta que termina.

Publicaciones relacionadas

Publicaciones relacionadas

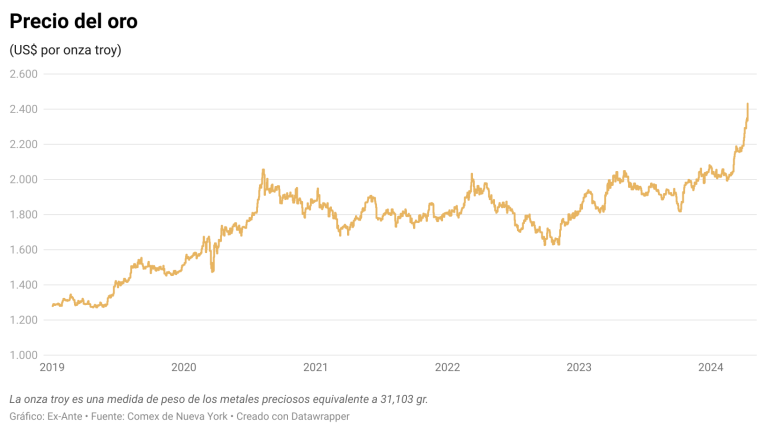

El índice de riesgo geopolítico (GPR) que maneja el Consejo Mundial del Oro (WGC) volvió a subir, entre otras razones por el aumento de las tensiones geopolíticas en Medio Oriente y por las compras de los bancos centrales. El precio del oro comenzó a escalar fuertemente desde principios de octubre tras los atentados terroristas del […]

Chile tuvo un primer trimestre de año con movimientos importantes en el mundo de inversiones, con transacciones anunciadas que incluyen asociaciones para el desarrollo público-privado del litio, fusión de dos grupos locales financieros y alianzas en el mundo automotriz, entre otros. Todo esto hace creer en un 2024 auspicioso en materias de M&A.

Los bancos de inversión estadounidenses Citi, Bank of America y Goldman Sachs apuestan por un nuevo ciclo alcista para el precio del cobre. Las entidades financieras han emitido informes a sus clientes en el que aseguran que una mayor demanda por la transición energética -unido a una restricción en la oferta y una caída en […]

En el pasado, las autoridades exigieron al menos un director independiente. Hoy, se propone exigir que terminen una injustificada exclusión de la mitad de la población en los directorios, para promover una mayor diversidad de miradas que promoverá un mejor gobierno.

En un nuevo capítulo de After Office: Femenino, Catalina Edwards conversa con la gerenta de desarrollo de capital humano de Sofofa, Natalia Lidijover, para abordar los desafíos y necesidades en un sector comprometido al constante cambio, como es el mercado laboral.